作者:flowie,ChainCatcher / 来源:https://www.chaincatcher.com/article/2096718

尽管RWA一直难逃老故事割新轮的质疑,但从年初至今,RWA接连不断有机构入场为其“添砖加瓦”,且RWA概念Token的涨势不俗,确实为低迷地加密市场带来了一些看点。

年初,我们在《币安、高盛等大机构争相布局的 RWA,是 DeFi 下轮增长引擎还是昙花一现?》一文中简要分析过RWA的升温缘由。彼时币安、高盛、 Hamilton Lane、西门子等大机构接连入场和一些链上美债协议的密集布局让RWA得到关注。链上债券集中涌动的背后,一个关键的驱动因素在于,熊市下DeFi低迷的收益率无法满足加密用户的收益需求。而美联储持续加息下,链上美债的确为加密用户提供了一个新的收益方案。

时隔几个月后,美SEC监管打击、贝莱德申请比特币现货ETF等TradFi机构入场的加密叙事下,RWA又或因合规语境再次爆发,而近期RWA领域也有一连串备受关注的事件:

-

Compound 创始人创立新公司“Superstate”,寻求在以太坊上将美债Token化;

-

Maker 购买7亿美元美债并提高短期美债投资上限至12.8亿美元;

-

更值得关注的是国家队的入场:中银国际经由瑞银(UBS)发行面向香港市场的2亿数字票据,这是首个遵守香港和瑞士法律并在以太坊区块链上进行Token化的此类产品。

-

香港证监会 SFC 对于RWA资产的态度变化。金融科技组主管 Elizabeth Wong 在 Eliptic 的访问中表示,SFC 很快将推出一个更新,Securities Token 或 RWA 将不会被定义为复杂产品,并有机会向散户开放,RWA 会以底层资产来监管。

-

此外,一向不放过每个热点的孙宇晨当然也没有闲着。7月4日,波场 TRON 生态宣布启动 RWA 稳定质押产品 stUSDT,允许用户质押 USDT 来获取 RWA 奖励。

经过年初几个月的酝酿,老DeFi协议和国家队入场的接连助攻,让此次RWA二级市场的反应强烈,MRK、COMP等Token大幅上涨。

与此同时,相较于上半年,加密社区对于RWA的质疑声似乎有所缓和,也不乏此类感慨:当下很多Crypto native对RWA嗤之以鼻就像2020年对于DeFi Summer的态度如出一辙, 而结果就是他们错过了一波创新。

由于RWA概念定义很广,该领域的实际发展面貌感受起来很模糊,本文主要结合加密数据平台RootData的RWA板块,梳理具体的RWA概念下较为头部的项目进展和一些在融资或者模式上等方面有所亮点的早期项目,一览RWA赛道的发展情况。

RWA 较头部代表项目最新进展

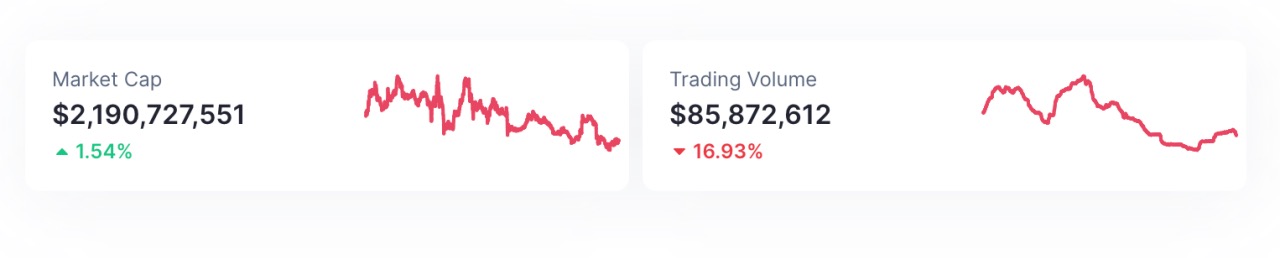

根据CoinMarketCap 统计的数据来看,目前 RWA 概念Token总市值超 20亿美元。

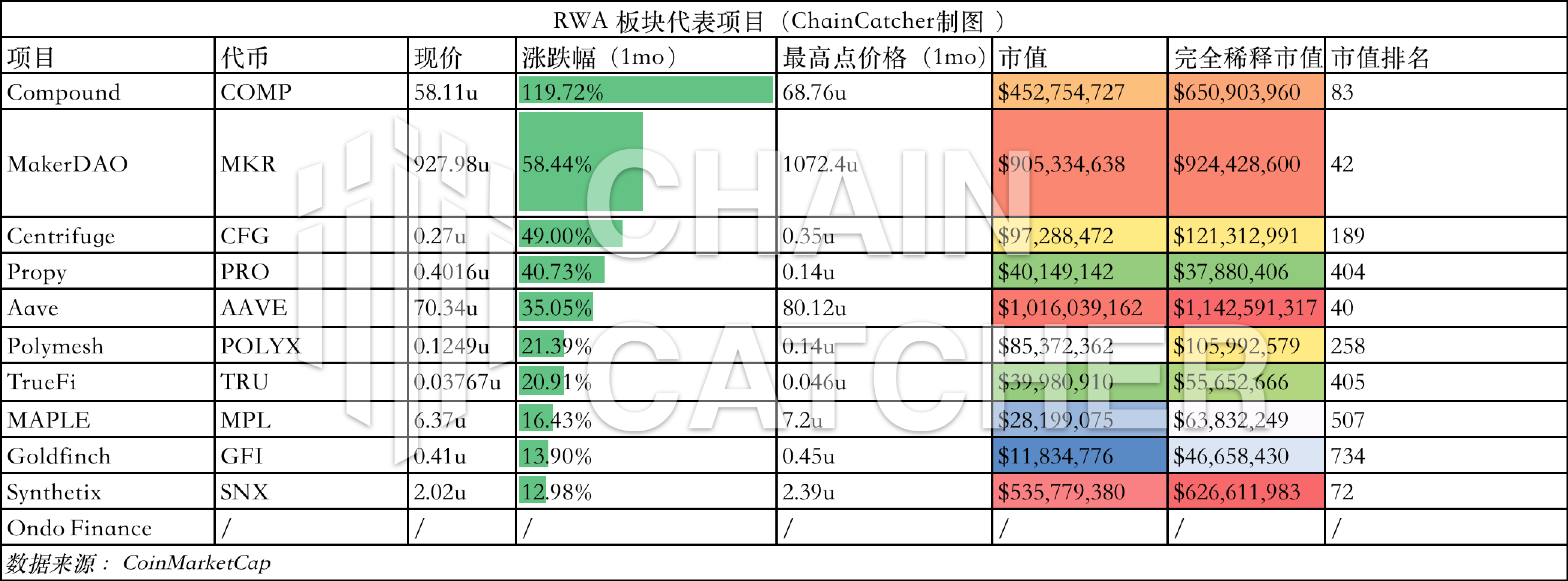

除了一些老牌DeFi外,RWA项目整体偏早期。我们先整理不同细分领域里发展相对头部的项目,了解他们在RWA持续走热的这半年,在 RWA规划上有哪些实际的进展或接下来的计划。整体来看,市值比较靠前的10个RWA 概念Token近一个月均上涨,其中 Compound 涨幅最高,超过100%。

链上美债

1、MakerDAO(MKR)

MakerDAO 发行的与美元挂钩的稳定币 DAI是目前 RWA 最常见的用例之一。而MakerDAO 也是较早就将 RWA 纳入战略规划的DeFi协议,2020通过了RWA作为Token化房地产、发票和应收账款形式的抵押品的提案,以扩大 DAI 的发行。

MakerDAO 先后设立了多个 RWA金库,而RWA 金库大部分抵押品为美债。而今年在DeFi整体低迷的当下,MakerDAO 持续加大了RWA的布局,尤其是对于美债的投资。

MakerDAO 上基于 RWA 的金库 来源:Source: Dune Analytics (@SebVentures), BN Research

MakerDAO 上基于 RWA 的金库 来源:Source: Dune Analytics (@SebVentures), BN Research

4月份,MakerDAO 批准为 Coinbase 托管服务开放一个现实资产(RWA)金库,并转入高达 5 亿美元的 USDC 稳定币,而 Coinbase 托管部门将为存款支付 2.6% 的年利息。

6月份,MakerDAO先后通过RWA金库购买和投资美债。MakerDAO先是通过了将BlockTower Andromeda(RWA015)添加为现实世界资产(RWA)新金库类型的民意投票,该金库由资管公司BlockTower Capital管理,将投资最多12.8亿美元的短期美国国债,资金来自Maker的超额抵押稳定币DAI。Maker将向BlockTower Capital支付0.15%的安排费。

不久后,MakerDAO 又通过数字资产管理公司 Monetalis Clydesdale Vault 购买了 7 亿美元的美国国债,加上MakerDAO 最初于2022年 10 月购买了 5 亿美元的债券,目前其债券总持有量超 12 亿美元。

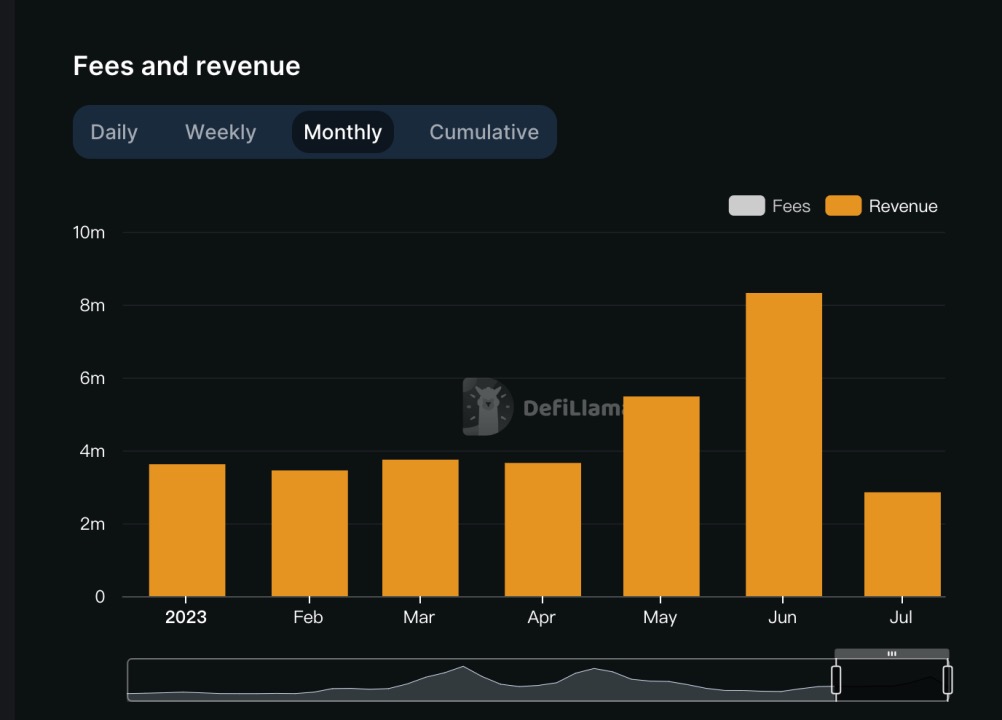

而将资产负债表中资产更有效地分配到国债和投资级债券,以及向 DAI 借款人收取的费用增加,让MakerDAO的收入有可观的增长。根据Defilama数据,MakerDAO 在6月份利润达到832万美元,而5月份为548万美元,4月以前都是300多万美元。随着收入利润上涨,6月份,MakerDAO宣布DAI 存款利率从1% 上调至3.49%,增长超过3倍多。

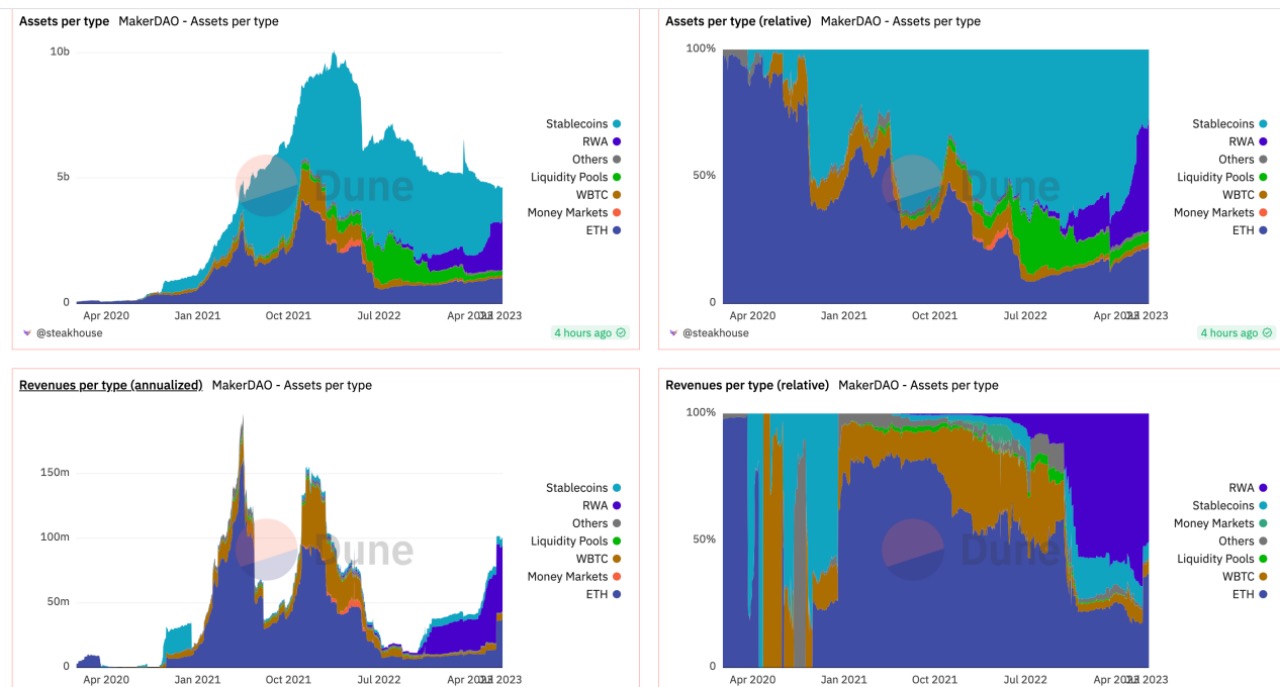

根据@SebVentures整理的Dune面板数据分析,MakerDAO的RWA 资产逐步扩大,占据其所有资产的45%,远超过其稳定币资产26%的占比,并为MakerDAO 贡献了超过 52%的收入。

2、Compound(COMP)

相比于MakerDAO一直在RWA上布局,Compound此次突然宣布成立专注链上债券的新公司Superstate进军RWA迅速点燃了市场。

据悉,Superstate 的基金将投资于“超短期政府证券”,包括美国国债、政府机构证券和其他政府支持的工具。Superstate 宣布已完成种子轮融资,具体融资金额暂未披露,本轮融资由 ParaFi Capital、1kx、Cumberland、CoinFund 和 Distributed Global 参投。但目前Superstate还在申请阶段。

3、Aave(AAVE)

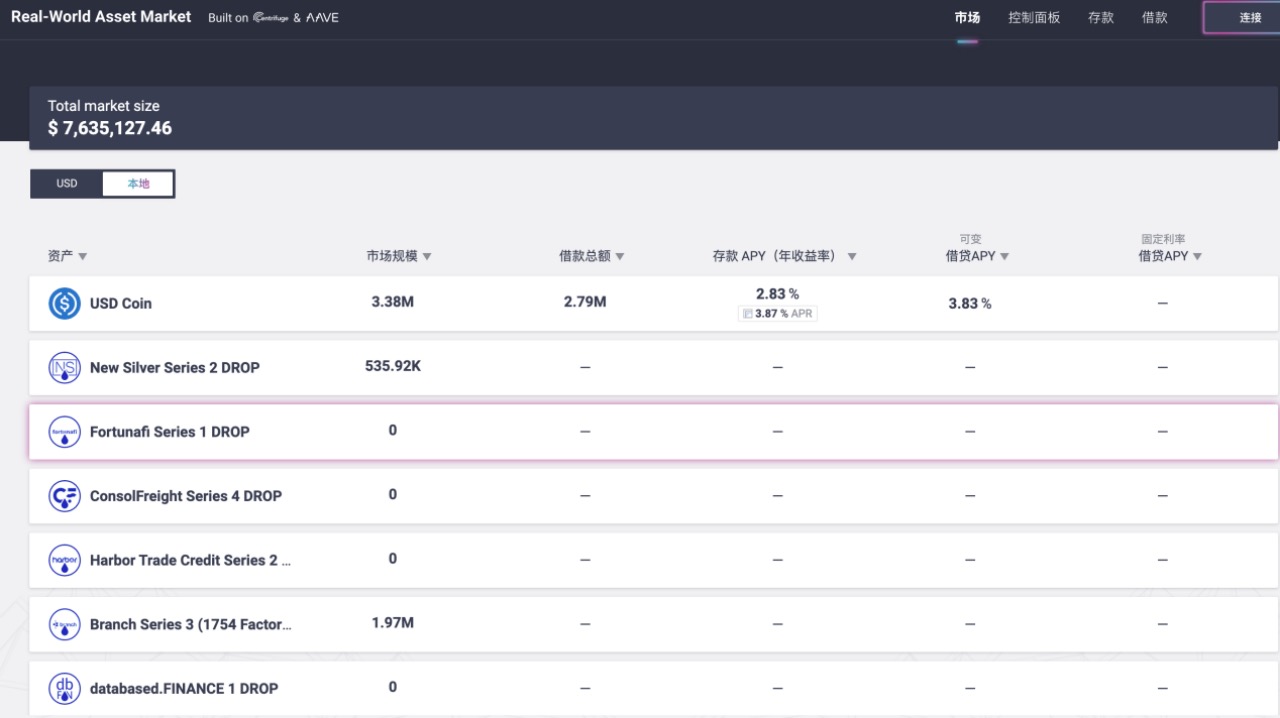

Aave 紧跟MakerDAO 其后于 2021 年宣布上线RWA 市场,同样允许真实资产的抵押借代。和MakerDAO一样,Aave采用了Centrifuge作为RWA提供商,其RWA市场使Aave储户能够针对真实世界抵押品赚取收益,同时Centrifuge资产发起人可以从 Aave借入资金。目前Aave RWA市场规模在763.5万美元左右,且只有一个USDC市场还能提供存借APY,其他市场都已经不再提供。

而今年2月份,Aave原生稳定币GHO 启动了测试网,GHO这是一个由多个加密资产支持的超额抵押稳定币。随后,借代协议Centrifuge 提议将RWA引入Aave,并将其作为原生稳定币GHO的抵押品。

6月份,Aave 社区发起“原生稳定币 GHO 上线主网”的 ARFC 提案。如果提案通过,GHO 将在以太坊主网上运行,以太坊上的 Aave V3 用户将可以使用抵押品铸造 GHO,DAO 金库将获得 GHO 借代利息的 100% 作为额外收入。

随着MakerDAO、Compound 在RWA上的持续发力,Aave也被传会在 RWA加大步伐。

Ondo Finance 创办于 2021 年创立,团队成员有高盛、Fortress、Bridgewater 和 MakerDAO 等各种机构和DeFi协议的丰富背景。 Ondo Finance目前已获得了 3400万美元的投资,投资方有Pantera Capital、Coinbase Ventures、Tiger Global、Wintermute等等知名机构。

Ondo Finance 今年年初推出了一个Token化基金,允许稳定币持有人投资债券和美债。Ondo Finance目前已经支持提供四种投资基金——美国货币市场基金(OMMF)、美国国债(OUSG)、短期债券(OSTB)、高收益债券(OHYG),将这些投资基金标记为RWAs(称为“基金代 币”)。用户参与KYC/AML流程后,就能够交易基金Token,并在许可的DeFi协议中使用这些基金Token。

Ondo Finance 团队还开发了去中心化借代协议Flux Finance ,Flux 专门投资于贝莱德的 iShares 短期国债 ETF (SHV)。该协议提供了各种可供借代的Token,如 USDC、DAI、USDT 和 FRAX,而OUSG 是唯一的抵押资产。而通过KYC 的 OUSG 持有人能够存入Flux Finance进行借代,而贷方可以提供稳定币来赚取收益。今年初,Flux Finance 已上线以太坊主网。

根据Dune 面板数据分析,债券Token的现有市值超 2 亿美元,Ondo(OUSG)拥近 50% 的市场份额,市值已经超过1.3亿美元。而目前Flux Finance TVL也已经超 4000 万美元。

借代

5、Centrifuge(CFG)

成立于Centrifuge 是最早涉足 RWA 的DeFi协议之一,也是 MakerDAO、Aave等头部协议背后的技术提供方。目前Centrifuge总有有17个RWA资产池子。

根据Centrifuge最新发布的半年报,今年MakerDAO部署的2.2 亿美元 RWA金库BlockTower 为Centrifuge带来了极大的增长,帮助其TVL上涨到2.1 亿美元。

此外另一个较大的进展在于 ,Centrifuge推出帮助 DeFi 协议支持 RWA 的服务和技术套件 Centrifuge Prime。Centrifuge Prime 包括了专为 DAO 和 DeFi 协议建立的合规法律框架、复杂的Token化和发行平台、去中心化和客观的信用风险和财务报告,以及多样化的资产类别和发行方,解决了很多有关KYC 和法律追索问题。值得一提的是,随着RWA的火爆,Centrifuge于 9月19日会在纽约举办一场RWA主题的峰会,可以关注一下。

不过Centrifuge的RWA资产池也被爆存在一些坏账问题。据区块链信用分析平台 rwa.xyz 数据显示,Centrifuge 两个借代池中约有 580 万美元未付贷款,包括消费贷款、发票和交易应收账款。

而Centrifuge 上最窘困的借代池是向 1754 Factory 提供资金,用于购买短期资本点款支付的债券,并向 Bling 金融科技应用的法国客户提供小额贷款,该贷款池中 16 笔价值约 510 万美元的活跃贷款均已过了还款期限,有些贷款的还款时间已超过 150 天。此外,其 REIF 池中有 4 笔为商业房地产抵押提供资金的价值 330 万美元贷款逾期付款。

6、Goldfinch(GFI)

由Coinbase前员工创建的Goldfinch虽然比Centrifuge入局要晚一些,但其凭借着创新的模式获得了知名机构的大额融资。据 RootData 数据显示,Goldfinch 完成 3 轮融资,累计筹集 3700 万美元,a16z、SV Angel、Alliance DAO、Balaji Srinivasan、Ryan Selkis 等参投。

Goldfinch 主要为债务基金和金融科技公司提供贷款,为借款人提供USDC 信用额度,并支持将其转换为法定货币给借款人。Goldfinch的模式很像传统金融的银行,但是拥有的是去中心化审计员、贷方和信用分析师池。Goldfinch审计借款人的审计师必须拥有质押治理Token GFI。Goldfinch 可以提供的收益率很高,因抵押门槛低,Goldfinch 的借款人可以支付 10-12% 的利率,目前其也没出现坏账的情况。

今年年初,Goldfinch 先宣布了一个试点项目,只在通过利用链上现金流在 Goldfinch 上获取信贷。此外Goldfinch 推出了一种新的交易结构: 可赎回贷款。该产品使投资者可以选择在贷款最终到期日之前收回投资。对于第一笔交易,通话付款期限将设置为每3个月,需要60天的通话提前通知,但这些参数是可定制的产品的智能合同。

Goldfinch还宣布与金融科技公司 Fazz Financial 启动 200 万美元交易,可以为用户提供 13% USDC 固定年利率,支持 90 天可赎回贷款,并提前 60 天通知。值得一提的是,该另类资产类别不受加密货币或股票市场波动影响,其收益来自现实世界的经济活动。此次发行不会根据1933年美国证券法或美国任何州或其他司法管辖区的任何证券监管机构登记,参与本次发行的用户仅限于通过Parallel Markets完成合格投资者认证的美国合格投资者与非美国人。

7、MAPLE(MPL)

相比有资产担保的私人信贷协议,因无抵押模式,Maple在牛市中提供了很高的活跃贷款。其中Maple 与Goldfinch以用户来作为审计不同的是,Maple会任用专业的信用审查人士,严格审计借款人的信用。但无抵押模式下,随着三箭资本、FTX等的暴雷,Maple出现 5200万美元的坏账,且因借款需要 KYC 而不够中心化备受争议。近期 Maple还拓展以真实资产抵押放贷模式来降低风险。

今年4月份,Maple Finance 宣布将推出美国国债池后,其Token $MPL应声上涨超20%。

根据Maple Finance最新发布的2023年上半年总结和下半年进展报告。Maple Finance今年上半年,通过新的贷款产品减轻集中度和违约风险。1)开放定期贷款将允许用户随时提取贷款,并更有效地管理处理提款所需的集中风险和流动性;2)主动抵押品管理允许用户要求抵押品的价值保持在特定阈值以上,并减少违约时的资本损失;3)对再融资本金减少将允许在借款人信用度下降的情况下提出再融资,以减少发生违约时的资本损失,并更有效地管理集中风险。

8、TrueFi(TRU)

TrueFi是一个由链上信用评分驱动无抵押信贷协议。自2020年11月推出以来,TrueFi 已向30多个借款人发放了逾17亿美元的贷款,并向协议参与者支付了逾4000万美元的利息。借款人包括领先的加密货币机构,以及金融科技公司、信贷基金和传统金融公司。

TrueFi累计获得了超过3000万美元的融资,a16z Crypto、BlockTower Capital、Foundation Capital、Distributed Global、真格基金、GGV Capital、Jump Trading、丹华资本等参投。

合成资产

9、Synthetix(SNX)

Synthetix是去中心化的合成资产协议,用户可以通过质押SNX铸造合成资产(sUSD)Synths,不仅支持合成稳定币还支持用合成资产追踪外汇、股票、商品等价格。

今年3月份,Synthetix 完成了 DWF Labs的 2000 万美元融资,且宣布DWF Labs 将为 SNX 提供流动性与做市商。此外,Synthetix还发布了v3 版本,增加抵押资产的种类、兼容EVM,支持跨链部署以及优化开发者工具等。

证券型Token专用Layer1

10、Polymesh(POLYX)

Polymesh 为证券型Token等受监管资产而构建的机构级区块链。4月份,币安曾宣布成为Polymesh 的节点运营商,彼时POLYX应声上涨超10%。

链上房地产投资平台

11、Propy(PRO)

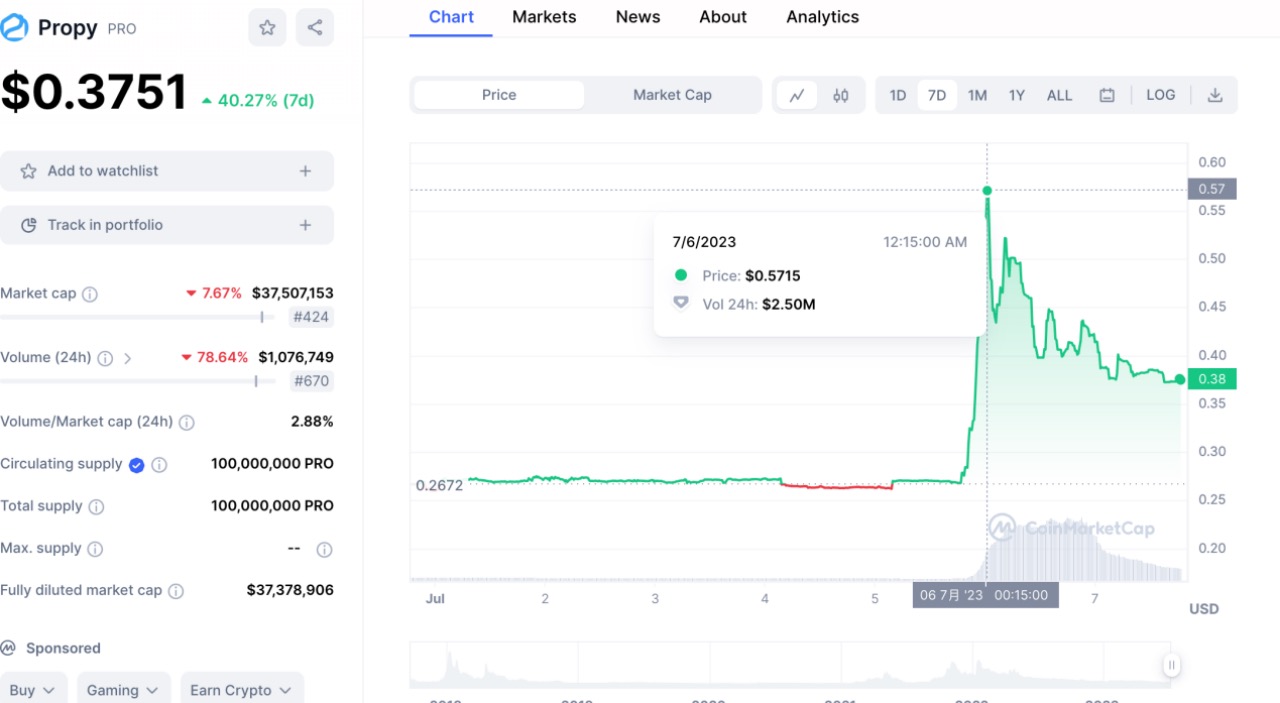

Propy 是基于区块链的房地产平台,支持使用加密货币买卖房屋、以 NFT 形式买卖房屋。

7月6日,Propy 还宣布融合AI人提到房地产交易效率。或在RWA+AI的双热点叙事下,PropyTokenPRO一度从0.268美元上涨到0.571美元,涨幅超200%。

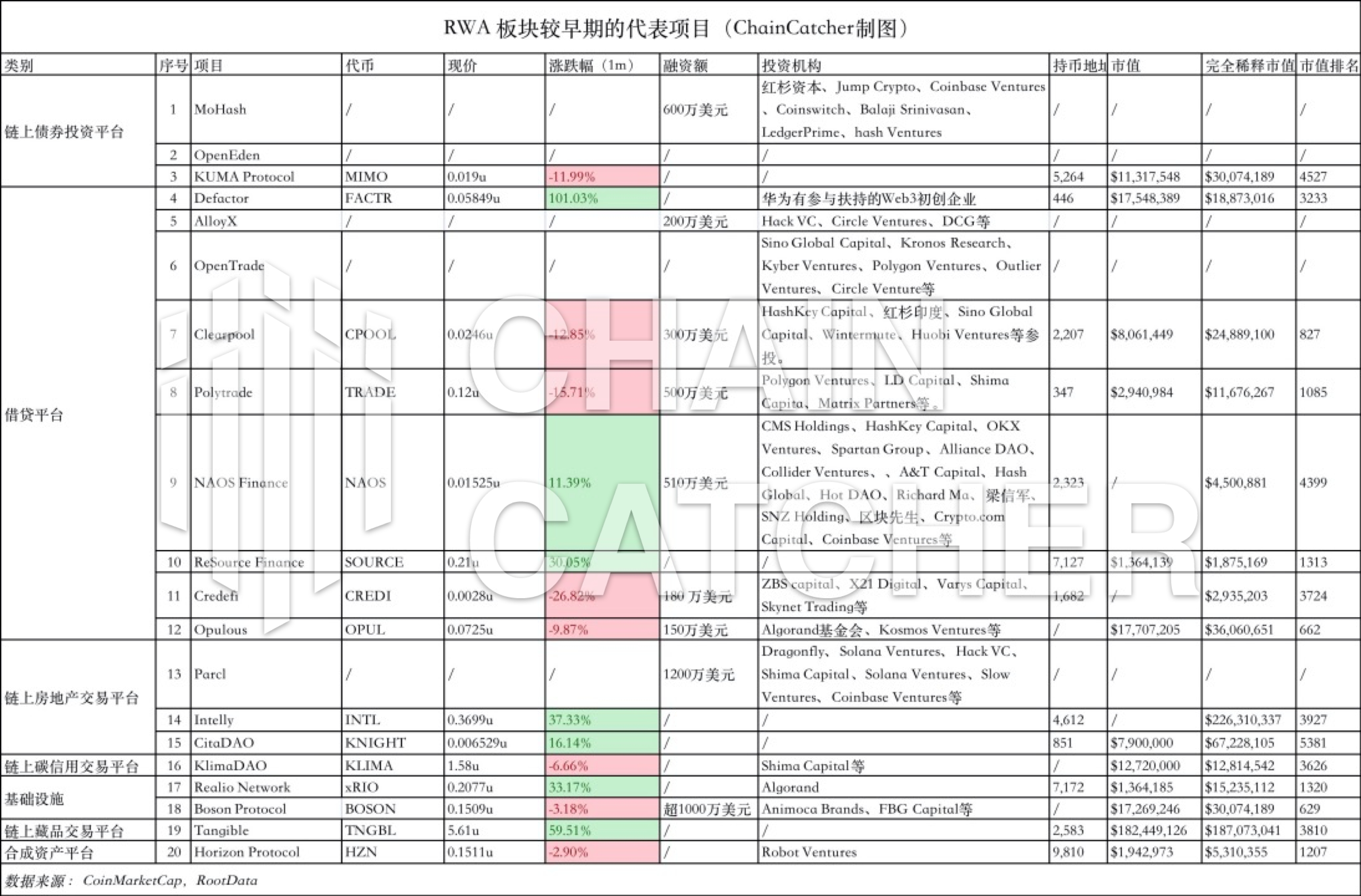

二、一览 RWA七大细分板块的20个早期项目

根据加密数据平台 RootData 显示,RWA板块目前有近60个项目,围绕链上债券、信贷和房地产领域的创新项目较多。除了前文提到的一些发展较头部的项目外,我们通过项目的投融资情况、合作伙伴以及市场关注度等维度,筛选了RWA领域不同细分赛道值得了解的早期项目。

值得一提的是,其中不少RWA项目在2020年和2021年前获得了一些知名投资方的投资,但整体的后续发展较为缓慢,主线的叙事还是如何将加密资金投资到如房地产、债券等等现实世界的资产中,而借代方可以以现实资产作为抵押品借代。

链上债券投资平台

1、MoHash

MoHash 是为投资者提供由现实世界债务资产支持的收益产品。2022年6月份,MoHash曾获得红杉资本领投、Jump Crypto、Coinbase Ventures、Coinswitch、Balaji Srinivasan、LedgerPrime、hash Ventures等参投的600万美元融资。不过融资过后,MoHash官网和推特上几乎没有新的动态。

2、OpenEden

OpenEden是一个链上美债协议,允许用户通过其原生稳定币TBILL投资美国国库证券,以获取预计5.3%的年化收益,增持美国国债在不受美国交易时间限制且TBILL 可以随时赎回,目前TBILL TVL 达到1296万美元。

3、KUMA Protocol(MIMO)

KUMA Protocol 是今年刚成立的项目,它提供由债券支持的生息Token供投资者获取收益。KUMA 协议源于两个不同组织的工作:Mimo Labs 和新成立的 Kuma DAO。Mimo Capital AG 使用 NFT 技术对债券进行Token化,而 KUMA 协议是由 MIMO Token持有人管理的去中心化实体,它利用这些债券Token并发行 KUMA 生息Token。

借代平台

Defactor是一家连接传统金融和 DeFi 的投融资平台,为传统金融的中小企业提供借代。Defactor虽然是一个早期项目,但值得一提的是 ,Defactor 曾是华为与 Dogpatch Labs在爱尔兰举办的“华为国际规模化计划”中,受扶持的Web3初创企业。在今年初,华为官方推特还推荐了Defactor,彼时Defactor 治理Token FACTR 应声大涨,最高涨幅约 800% 。而近七日,FACTR也在RWA叙事热下涨幅超30%。

5、AlloyX

AlloyX 是一个去中心化信贷协议。贷款人以 USDC 的形式向金库提供资金,该金库将存放的Token的资产聚集在一起,这些Token根据金库预设的参数进行分配和运行。通过存入 USDC,用户收到基于浮动汇率的保险库Token,并获得收益。

用户能够根据自己的收益、风险和流动性偏好构建和定制投资策略。AlloyX 汇总了几乎所有信贷和美国财政部协议的投资,包括 Credix、Goldfinch、Centrifuge、Flux Finance 和 Backed Finance 等。

6月29日,AlloyX 完成了200 万美元Pre种子轮融资并宣布主网上线,其投资方有Hack VC Circle Ventures、DCG等。

OpenTrade 主要为Web3企业提供链上供应链金融产品的投资途径,Circle是OpenTrade的合作方,让Web3企业可以通过USDC资产为中小企业提供融资,而获得投资收益。OpenTrade 在5月份刚完成 150 万美元融资,Sino Global Capital、Kronos Research、Kyber Ventures、Polygon Ventures、Outlier Ventures、Circle Ventures参投。

7、Clearpool(CPOOL)

Clearpool 是一个去中心化的信贷协议,被列入白名单的机构可以从去中心化的贷方网络借入无抵押的流动性。Clearpool 曾在2021年获得了300万美元种子轮融资,HashKey Capital、红杉印度、Sino Global Capital、Wintermute、Huobi Ventures等参投。

Clearpool 的创始人还曾创办过机构级数字资产托管服务商Hex Trust,Hex Trust 也曾获得知名机构的近1亿美元融资。

8、Polytrade(TRADE)

Polytrade 和OpenTrade类似,帮助Web3机构投资者将稳定币可以投资于中小企业,而获得收益,目前Polytrade平台上的存款已经超1.1亿美元。Polytrade 通过两轮融资累计获得了500万美元融资,投资方中有Polygon Ventures、LD Capital、Shima Capita、Matrix Partners等。

9、NAOS Finance(NAOS)

NAOS Finance是一个去中心化的借代协议,允许Web3用户为传统行业的企业借代,获得固定利率的收益。

NAOS Finance 2021年完成了 510 万美元筹得轮融资,投资方多达30位,其中CMS Holdings、HashKey Capital、OKX Ventures、Spartan Group、Alliance DAO、Collider Ventures、、A&T Capital、Hash Global、Hot DAO、Richard Ma、梁信军、SNZ Holding、区块先生、Crypto.com Capital、Coinbase Ventures等都有参投。

但从NAOS Finance官方推特上得知,NAOS Finance财政曾收到了FTX暴雷的影响, 原本于去年底左右上线 V2版本后未能上线,官网上的资金池数据都无法显示,TVL也显示为零,但其Token近7天上涨超10%。

10、ReSource Finance(SOURCE)

ReSource 是一种以产品和服务为抵押的商业信用去中心化协议。该平台会自动创建一个新颖的信誉系统来对债权人进行评级,以便选择最佳企业来扩大信贷额度。 ReSource 使用各种数据预言机通过提供有关多种因素的数据来创建信用评分,这些因素包括 FICO 信用评分、银行对账单、会计软件 API 和市场评论。ReSource于2021年完成了170万美元种子轮融资,NGC Ventures、BlockRock Capital、Flori Ventures等参投。

11、Credefi(CREDI)

Credefi是一个为欧盟的传统中小企业提供加密贷款的信贷协议,贷方需要以实体经济资产租作为抵押。2021年底,Credefi 完成了 180 万美元种子轮融资。

12、Opulous(OPUL)

Opoulous为音乐家提供音乐版权NFT和DeFi贷款,并吸引粉丝投资。Opulous 已经完成 两轮融资,其中种子轮融资了150 万美元,其投资方有Algorand 基金会、Kosmos Ventures等。

链上房地产交易平台

13、Parcl

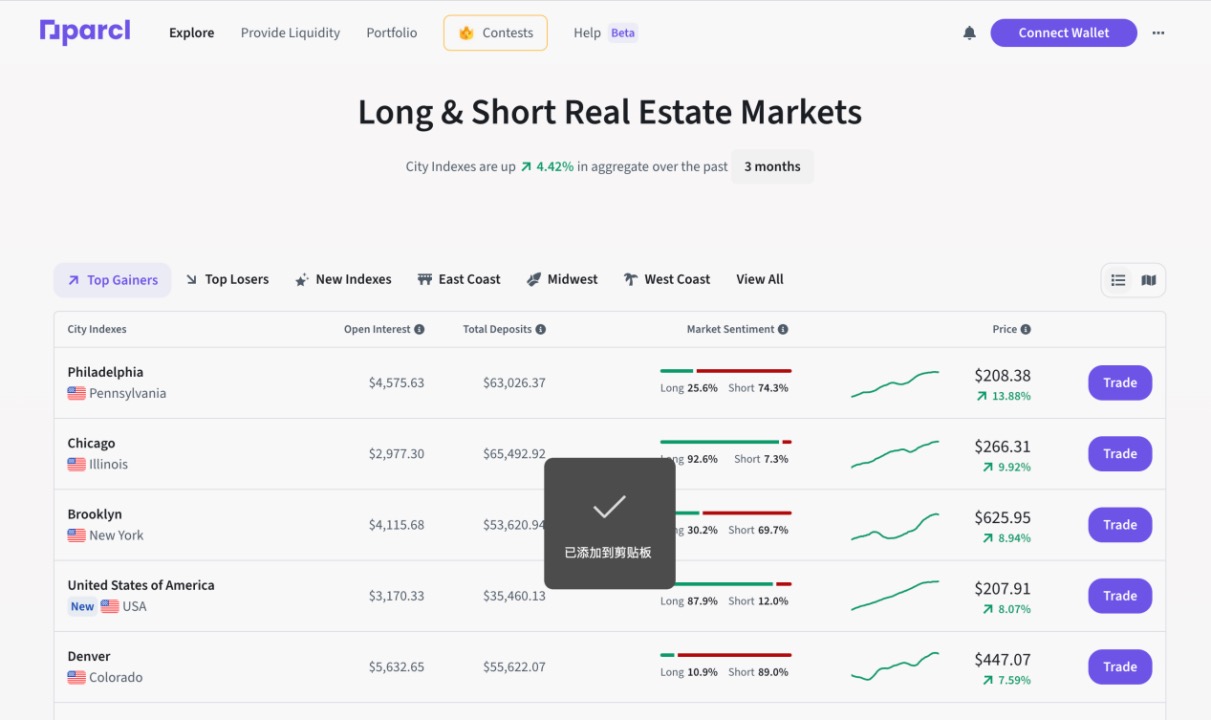

Parcl 是一个房地产衍生品协议。允许Web3用户用自己的加密货币做多或者做空全球某个区域的房地产市场。Parcl今年1月份完成主网上线,此前通过两轮融资累计完成了超过1200万美元的融资,投资方有Dragonfly、Solana Ventures、Hack VC、Shima Capital、Solana Ventures、Slow Ventures、Coinbase Ventures等。

14、Intelly(INTL)

Intelly是一种碎片化NFT(F-NFT)房地产投资平台。投资者将可以使用 Intelly 的 INTL Token在平台上购买部分房地产资产。 除了直接链接钱包投资外, Intelly也允许用户用币安账户中的加密货币进行质押,以获取收益。质押周期有1天、1周、1个月、90天、180天和365天多个选择。

此外 ,Intelly 还即将推出房地产交易市场 Intelly Exchange,房地产所有者可以在平台上创建发布该项目相关的房地产 F-NFT供投资者投资,投资者稳定币形式接受收益。INTLToken近一个月上涨了38%。

15、CitaDAO(KNIGHT)

CitaDAO 是一个链上房地产投资平台, 投资者可以通过某个房地产项目发行了IRO(Introducing Real Estate On-chain)以约定价格认购部分其房地产Token(Real Estate Tokens),如果错过IRO也可以直接用USDC 购买其房地产Token,获取收益。

投资者购入房地产Token后也可以选择质押在流动性池中提供流动性,以CitaDAOTokenKNIGHT的形式获取奖励。

链上碳信用交易市场

16、KlimaDAO(KLIMA)

KlimaDAO 是一个自愿碳信用交易市场,其发行了通过碳支持的算法货币KLIMA Token—,每个 KLIMA Token与 1 个BCT(基础碳吨)Token挂钩。用户可以通过 Klima DAO 质押 KLIMA 以产生收益。同时,KlimaDAO通过从市场上购买和囤积尽可能多的信用并将其锁定在其国库中来推动 VCM(自愿碳市场) 中碳信用的价格升值,来鼓励减排。迄今为止,KlimaDAO交易额超过40亿美元。

据悉,Klima DAO是稳定币协议Olympus DAO 的分叉项目,2021年底上线不到一个月就积累了价值超过 1.1 亿美元的金库资产,是碳信用市场热门的Web3项目。去年Polygon 还曾宣布将通过 KlimaDAO 的链上碳市场 Klima Infinity 购买价值 40 万美元的可追溯碳信用。

基础设施

17、Realio Network(xRIO)

Realio Network 是一个专注于数字原生现实世界资产 (RWA) 的发行和管理的Layer1。获得过Algorand的Token投资。

值得一提的是,在今年美国监管对于加密市场的连续大家下,Realio Network创始人6月份曾发文声讨美国政府对于加密的不友好,它表示于 2018 年创办该公司开始,核心重点就是遵守法规,因为投资现实世界的资产,无论是否在区块链上,通常都要遵守证券法。但美国政府部分不作为,让合规之路困难重重,最终他决定离开美国市场。

18、Boson Protocol(BOSON)

Boson 公共商业基础设施,可以将任何实物作为可赎回的 NFT 进行Token化、转移和交易。Boson 累计获得了超1000万美元的融资,投资方有Animoca Brands、FBG Capital等。

藏品投资平台

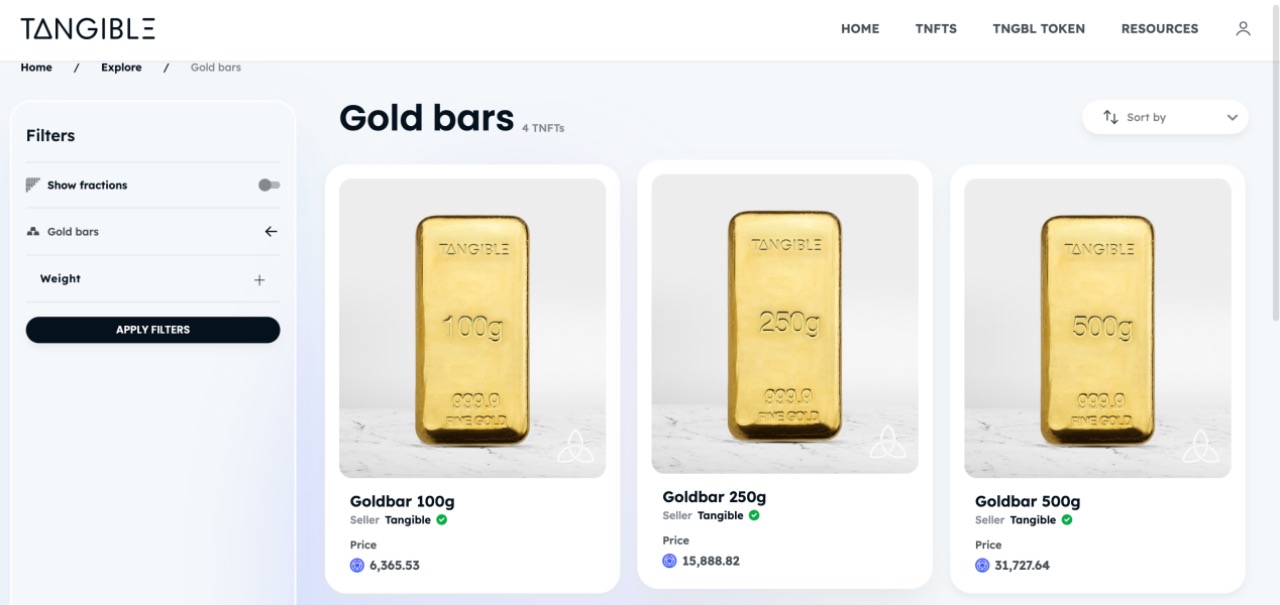

19、Tangible(TNGBL)

Tangible是一个可以投资黄金、酒、手表等现实世界实物资产NFT投资平台。在 Tangible 上,用户可以使用Tangible的稳定币 USDR 从全球供应商受众购买黄金、酒、手表等实物商品,支付成功后会铸造一个 TNFT(“有形非同质Token”)作为购买实物的凭证。实体物品会被发送到 Tangible 的安全且有保险的存储设施之一,而 TNFT 被发送到买家的钱包。用户也可以在 Tangible 创建有实物支撑的NFT市场售卖商品。

值得一提的是,Tangible的稳定币USDR主要产生收益的Token化房地产作为抵押品的超额抵押稳定币,且持有该稳定币可以产生收益。目前Tangible的TVL已达到5118万美元,近一个月Token涨幅超过40%。

合成资产

20、Horizon Protocol(HZN)

Horizon Protocol是BNB 链上的合成资产平台, Horizon Protocol 上的合成资产被称为“zAssets”,它可以跟踪股票或股票等传统资产、黄金和石油等大宗商品、美元或欧元等货币、比特币等加密资产的价格变动和风险回报状况等,用户可以质押其HZN来铸造合成资产 zAssets获取利息。