作者:Web3小律 / 来源:https://mp.weixin.qq.com/s/jI4UxMyMONDjNlNhmeM1bg

本文覆盖了 2023 年上半年香港、欧盟、英国、阿联酋、日本、韩国、美国这些主要 Web3 虚拟资产司法辖区的监管动态,以及热点事件观察。我们看到经过前期的迷茫和阵痛之后,全球监管部门趋于协同,逐步建立起规范自身的 Web3 虚拟资产监管框架,以落实金融行动特别工作组(FATF)层面的 KYC/AML/CTF,同时重点保护投资者并规范市场良性发展。

反观美国 SEC 在对 Coinbase 的诉讼中,直接一步到位直捣监管的底线,即“什么样的虚拟资产是证券?”。一旦这个问题得到明确,那么目前一切所面临的监管不确定,不透明问题将迎刃而解,包括 Security Token 的注册,交易平台、托管、经纪、清算业务的注册,以及可能将监管直接覆盖到 DEX 以及 DeFi。市场的不断规范也进一步推动了华尔街资本的入场,待监管进一步明确之后,美国亦或是全球,将可能形成一个大一统的 Web3 虚拟资产市场。当然,目前来自美国行政、司法、立法层面的撕裂和阵痛是必然的,答案很可能在 2024 年的大选之年揭晓,让我们拭目以待。

1. 香港推出全新的虚拟资产服务提供商制度(VASP)

随着去年10 月《关于香港虚拟资产发展的政策宣言》的提出,香港全新的虚拟资产 VASP 制度已于 2023 年 6 月 1 日正式施行,这是有史以来中国香港虚拟资产行业的重大利好。

香港证监会早在 2018 年便逐步建立了一套针对证券型Token虚拟资产的“自愿发牌”制度,明确规定香港证监会无权监管仅买卖非证券型Token的虚拟资产交易平台。在“自愿发牌”制度下,如果是从事非证券型Token的虚拟资产交易平台,是不需要持牌的。

时至今日,虚拟资产行业已经发生了巨大的转变,原有的“自愿发牌”制度已经不能覆盖如今以零售投资者为主,以非证券型Token为主要交易对象的市场。为了全面监管香港所有的中心化虚拟资产交易平台,并落实金融行动特别工作组(FATF)的最新标准,港府通过修订了《打击洗钱条例》,并建立全新的 VASP“强制发牌”制度,以期在投资者保护与市场发展之间达到更适宜的平衡。

待 VASP 制度正式实施后,所有在香港经营业务或向香港投资者积极推广其服务的中心化虚拟资产交易平台,不论它们有否提供证券型Token交易服务,将需获香港证监会发牌并受其监管。

香港证监会将于下半年落实允许持牌虚拟资产交易平台向零售投资者提供服务的事宜,但只有非证券且在传统金融指数之一中具有高流动性的Token可以向零售投资者提供。

对于稳定币,将在 2023/24 年落实稳定币的监管安排,并建立针对稳定币相关的活动持牌、许可制度。在稳定币受到规管前,香港证监会认为稳定币不应纳入以供零售买卖。

Web3小律 Comments:

VASP 制度通过合规持牌交易平台“引水入渠”,在这个背景下 KYC 以及反洗钱合规是重中之重。在第一步“引水入渠”之后,关于开放零售投资者的投资以及如何保护投资者的问题,我们将会在下半年看到一系列细则规定出台。欲戴王冠,必承其重,只有在满足监管要求的基础上,交易平台们才能参与这块巨大蛋糕的分配,才能推动市场的长远发展。香港能否够依托自身传统金融的基础和完善的法治体系以及前店后厂背靠大陆的夯实资源,重拾曾经“加密中心”的辉煌,我们拭目以待。

2. 欧盟颁布加密资产市场监管法案(MiCA)

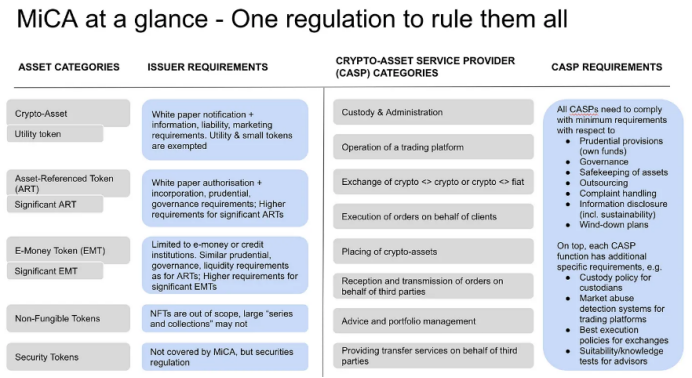

欧盟于 5 月 31 日颁布了加密资产市场监管法案 (The Markets in Crypto-assets Regulation,MiCA),并于6 月 9 日在欧盟官方公报 (OJEU) 上发表。这标志着全球首个监管最为完整、框架最为清晰的统一性虚拟资产监管框架已经出现, 由此将形成一个覆盖 5 亿消费者和 27 个欧盟成员国的统一虚拟资产市场。MiCA 经过 18 个月的过渡期后,将于 2024 年 12 月 30 日正式实施。

MiCA 是欧盟宏观层面上数字金融战略(Digital Finance Strategy)一揽子计划的一部分,将统一欧盟成员国的以下规则:加密资产发行和交易准入的透明度和披露要求;加密资产服务提供商和发行方的授权和监管;资产参考Token(Asset-Referenced Tokens)、电子货币Token(Electronic-Money Tokens)和其它加密资产服务提供商的运营、组织和治理规则;加密资产消费者保护规则;防止市场滥用和确保加密资产市场完整性的措施。

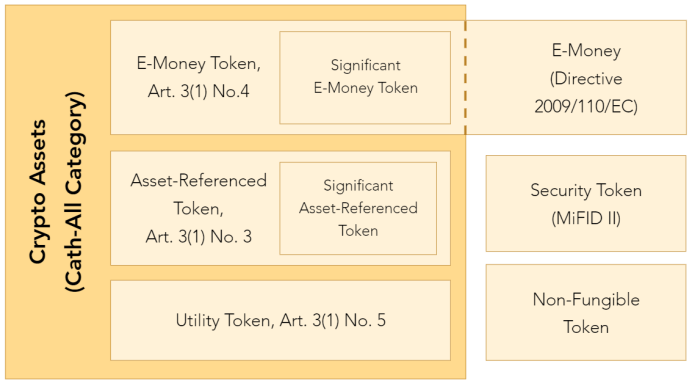

MiCA填补了现行欧盟金融监管框架的空白,建立虚拟资产监管框架,适用于所有在欧盟参与虚拟资产发行(the Issuance of Crypto-Assets)以及提供虚拟资产相关服务的主体。总的来讲,MiCA 主要监管:

(1)各类加密资产(Crypto-Assets),包括 E-Money Tokens,Asset-Referenced Tokens 以及其他 Tokens;

(2)各类的加密资产服务(Crypto-Asset Services)和服务提供商(Service-Providers),包括钱包托管服务,出入金服务,交易平台服务,资产管理服务,投资顾问服务等。

from EU Markets in Crypto-Assets (MiCA) Regulation Expected to Enter into Force in Early 2023, Mayer Brown

from:https://paddihansen.substack.com/p/the-eus-mica-framework

3. 英国上议院通过虚拟货币、稳定币监管法案

继欧盟颁布加密资产市场监管法(MiCA)之后,英国的虚拟资产监管立法迎头赶上。据报道,英国上议院在 6 月 19 日投票通过了金融服务和市场法案(Financial Services and Markets Bill,FSMB),意味着该法案将进入签署成为法律之前的最后阶段,英国很可能在不久的将来迎来正式监管虚拟资产的金融服务和市场法案。

该法案将虚拟资产视为一种受监管的活动,首先将部分稳定币视为一种支付方式来实施监管。法案建议将 2009 年银行法第 5 部分的适用范围扩大到包括使用数字结算资产的支付系统(Payment Systems Using Digital Settlement Assets)。这将使促进某些稳定币的活动处于金融行为监管局(FCA)的范围内。

其次,法案还将赋予政府监管部门新的权利,明确政府监管部门可以创设新的受监管虚拟资产及活动,以纳入目前传统金融监管的框架。目前,FCA 仅有权确保虚拟资产公司在其注册并遵守其反洗钱规则。该法案还试图加强监管机构之间在新技术、数据使用以及虚拟货币、稳定币、NFT、Token化和区块链等去中心化技术带来的协调。

Web3小律 Comments:

随着英国加速明确虚拟资产监管的法律框架,我们观察到在美国面临巨大监管不确定性的机构也开始布局英国,如 a16z 近期宣布在伦敦设立全球首个国际办事处,本月被 SEC 起诉的全美最大虚拟资产交易平台 Coinbase 也计划在英国开展合规展业路径。在脱欧并失去众多欧盟金融业务之后,英国政府迫切渴望将伦敦重建为金融科技中心,英国首相苏纳克对于虚拟资产行业的支持如何突破英国保守的政治环境,我们拭目以待。

4. 阿联酋发布 2023 虚拟资产和监管活动条例(VARA Regulation)

2023 年 2 月 7 日,迪拜虚拟资产监管局 (VARA) 发布了 2023 虚拟资产和监管活动条例(Virtual Assets and Related Activities Regulations 2023),该条例一经发布立即生效,要求所有在阿联酋地区开展虚拟资产业务或提供服务的市场参与者(除两个金融自由区 ADGM,DIFC 之外)必须获得阿联酋证券和商品管理局(Emirates Securities & Commodities Authority, SCA)或 VARA 的批准和许可。

VARA 条例根据迪拜酋长国虚拟资产监管 2022 年第(4)号法律发布的,此前该法律将迪拜虚拟资产监管局 (VARA) 确立为世界上第一个独立的政府虚拟资产监管机构。这将为迪拜的虚拟资产和区块链技术的治理创建了一个稳健监管框架。

VARA 条例确认 VARA 有权发布有关虚拟资产活动的规则、指令或指南。计划在迪拜开展虚拟资产活动的主体需要在开展此类活动之前获得 VARA 的许可。虚拟资产活动的范围包括咨询服务、经纪交易商服务、托管服务、交易服务、借代服务、支付和汇款服务以及虚拟资产的管理和投资服务。此外,VARA 条例还对(1)虚拟资产的分类和许可;(2)大型转悠交易商的强制注册;(3)虚拟资产服务商活动规则书;(4)反洗钱;(5)营销和推广;(6)市场违法行为;(7)罚款和罚金等方面作出了规定。

此外,阿联酋央行于 5 月 31 日针对持牌金融机构发布了新的反洗钱和打击恐怖主义融资(AML/CFT)指南 ,主要目的是帮助相关机构了解虚拟资产及其服务提供商所带来的风险。新的指南根据金融行动特别工作组(FATF)的标准制定,并将在一个月内开始执行。它的适用对象包括银行、金融公司、交易平台、支付服务提供商、汇款服务机构、保险公司、代理商和经纪人等。

根据报道,虚拟资产交易平台 OKX 中东分公司已获得迪拜虚拟资产监管局 (VARA) 颁发的 MVP 预备牌照,OKX 表示,一旦最小可行产品 (MVP) 许可证全面投入运营,OKX Middle East 将提供现货、衍生品和法币服务,包括美元和阿联酋迪拉姆 (AED) 存款、取款和现货对交易 。

5. 韩国通过虚拟资产投资者保护法案

据报道,韩国国会已于 5 月 11 日通过了虚拟资产第一阶段法案,即《虚拟资产投资者保护法》。虚拟资产第一阶段立法的核心是引入保护客户资产、杜绝不公平交易等保护用户的法律规则。在虚拟资产国际标准出台时,该国第二阶段立法将推进虚拟资产发行和披露等市场秩序的补充规定 。

该法案对虚拟资产市场进行规范,将加密货币、加密资产、数字资产等术语统一为“虚拟资产”,虚拟资产被定义为“具有经济价值、并能够交易或转让的电子Token”,而央行数字货币(CBDC)被排除在虚拟资产之外。根据该法案,虚拟资产不公平交易的损害赔偿请求也将有依据,用户将能够要求损害赔偿,与此同时,使用未公开信息、操纵市场价格、非法交易等手段的不公平交易,将被处以罚款,发现不正当交易行为,以 1 年以上有期徒刑或不正当收益 5 倍以下罚金为基本罚则,并可根据盈亏数额加重处罚。

通过该法案,韩国金融监督委员会(FSC)有权对虚拟资产营运商进行监督、审查,韩国国会还可以设立虚拟资产委员会,负责虚拟资产方面的咨询。此外,有关推进虚拟资产发行和披露市场信息的第二阶段立法将于稍晚制定,国会政治事务委员会委员长白惠莲表示:“虚拟资产终于进入了法律的范围”。

6. 日本最大银行正就发行全球稳定币进行谈判

据悉,日本最大的银行——三菱日联正(Mitsubishi UFJ Financial Group)正在与全球稳定币发行商及其他企业就发行其稳定币进行谈判。三菱日联产品副总裁 Tatsuya Saito 表示,该行正在与多方讨论使用其区块链平台 Progmat 来发行与外币(包括美元)挂钩的稳定币,以供全球使用。他表示,既然日本的立法生效,发行方和用户使用稳定币时会有安全感。不过他拒绝透露正在与哪些稳定币方谈判。

日本于 2022 年 6 月通过了全球首部稳定币法案——资金决算法案修订案,这部法案将稳定币归为虚拟货币,并允许持牌银行、注册过户机构、信托公司作为稳定币的发行人。2022 年 12 月,日本金融监管机构移除了禁止海外稳定币在日本交易的限制。稳定币,在某种程度上处于法币与虚拟货币之间,被认为是发展 Web3 的关键一环。稳定币可以与日元进行挂钩,而日本国内的民众可以通过稳定币来购买各种Token。

7. 加密友好银行 Slivergate Bank、Signature Bank 被 FDIC 一一接管

2023 年 3 月 1 日,Silvergate Bank 发布公告称其无法按时向 SEC 提交年度 10-K 报告,并且表示它可能会面临“资本不足”的困境。Silvergate Bank 是一家位于加州的社区零售银行,将自身定位为通往虚拟资产行业的门户,接受虚拟资产交易平台和机构的存款,并建立了自己的虚拟货币结算支付网络——“Silvergate Exchange Network”(SEN)实时支付系统。该系统使虚拟资产交易平台、机构和客户能够进行虚拟货币与法定货币的兑换。

2022 年 11 月 FTX 崩盘,导致 Silvergate Bank 对 FTX 有超过 10 亿美元的风险敞口。更严重的是,FTX 的崩盘造成了严重的“银行挤兑”,Silvergate Bank 处理了超过 81 亿美元提款,为了满足大量提款,Silvergate Bank 被迫承受了巨额折价亏损而紧急出售大约 52 亿美元的资产,并从美国联邦住房贷款银行获得了 43 亿美元的贷款。2023 年 3 月 8 日,Silvergate Bank 在提交给 SEC 的文件中表示,将根据适用的监管程序结束运营并自愿清算 Silvergate Bank。“该银行的清算计划包括全额偿还所有存款,并考虑如何最好地解决索赔并保留其资产的剩余价值,包括其专有技术和税收资产。”随后,Silvergate Bank 被联邦存款保险公司(FDIC)接管。

2023 年 3 月 10 日,在美联储加息的背景下,短暂经历了 48 小时的银行挤兑,就造成了硅谷银行(Sil1C0n Valley Bank, SVB)(在美国有着 40 年历史的第 16 大银行)严重的流动性问题,而被 FDIC 接管。这是美国历史上继 2008 年华盛顿互助银行(Washington Mutual)倒闭之后、规模第二大的银行倒闭事件。2023 年 3 月 12 日,财政部、美联储和 FDIC 发布联合声明,表示经协商后,同意通过 FDIC 以充分保护所有储户的方式完成其对硅谷银行救助,从 3 月 13 日星期一开始,储户将可以使用、取回他们所有的钱,与硅谷银行的决议相关的损失不会由纳税人承担。

由于受硅谷银行的影响,2023 年 3 月 12 日,美国财政部、美国联邦储备委员会和 FDIC 发布联合声明,以“系统性风险”为由宣布关闭加密友好银行 Signature Bank,防止银行业危机持续蔓延 ;同时,NYDFS 任命 FDIC 为接管人,负责处置 Signature Bank 的资产,尽管当时 Signature Bank 已从硅谷银行的影响中恢复,并持有良好的资产负债表。

Web3小律 Comments:

美国银行监管机构(联邦层面为美国货币监理署 OCC,州层面为州金融监管机构,如 NYDFS)有权因其下属银行经营不善,或资不抵债的原因,撤销其营业许可。当银行停止经营后,联邦存款保险公司(Federal Deposit Insurance Corporation, FDIC)会被任命为问题银行的管理人或接管人(其在银行的纾困或清算过程中扮演不可或缺的角色),保护储户的存款并尽量减低银行停业对于整体金融系统的负面影响。Silvergate Bank 以及 Signature Bank 两家加密友好银行的关闭,导致虚拟资产行业回到了多年之前虚拟资产无正式银行账户的日子,因为任何新成立的公司都没有机会马上获得银行牌照。

from Crypto’s Last Stand in the US: USDC, Silvergate, Sil1C0n Valley and Signature Banks Collapse in One Week

8. 美国监管对 BN 及其创始人 CZ 的监管执法

8.1 纽约金融监管机构要求 Paxos 停止筹造其稳定币 BUSD

2023 年 2 月 13 日,BN CZ 发表声明:纽约州金融服务部门(NYDFS) 指示稳定币发行商 Paxos 停止铸造新的 BUSD(BUSD 是由 Paxos 全资拥有和管理的稳定币)。同时,Paxos 确认已收到 SEC 关于与其 BUSD 产品相关的潜在指控的通知。

Paxos 是一家注册在纽约州的稳定币发行商,其持有纽约州 Bitlicense 虚拟资产运营牌照,直接受 NYDFS 的监管,其 BUSD 产品建立在以太坊区块链上,并由根据 NYDFS 于 2022 年 6 月发布的美元稳定币发行指引要求,按照 1:1 美元资产进行足额储备。NYDFS 有权以未完成用户定期风险评估和尽职调查承诺,以防止不良行为的产生(如洗钱)等合规事项为由,要求 Paxos 停止发行 BUSD 或者直接停止 Paxos 的 Bitlicense 牌照。NYDFS 称:这项监管举措是为了明晰 Paxos 与 BN 之间尚未解决的复杂问题。

Paxos 通过官网回复了 NYDFS 的监管举措,表示自 2 月 21 日起,Paxos 将根据 NYDFS 的指示并与其密切合作,停止发行新的 BUSD Token,并将终止与 BN 关于 BUSD 的合作关系,后续将推出 Pax Dollar (USDP) 以取代之前的 BUSD 。随后 NYDFS 在与 Bloomberg 的报道中说明了更多的问题。NYDFS 要求停止发行 BUSD 的原因似乎与稳定币的证券认定无关,真正的原因可能与 Circle 投诉 BN-Peg BUSD 的储备管理不善有关。

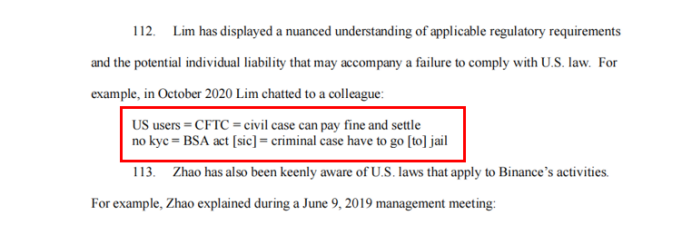

8.2 CFTC 指控 BN 及其创始人 CZ 故意逃避美国法律,非法经营虚拟资产衍生品交易平台

2023 年 3 月 27 日,美国商品期货交易委员会(CFTC)发布公告称,其已向美国法院提起民事诉讼,指控 CZ 和其运营 BN 平台的三个实体多次违反《商品交易法》(CEA)和 CFTC 的规定 。根据起诉书,从 2019 年 7 月至今,BN 向美国人提供和执行虚拟资产衍生品交易(尽管屏蔽美国 IP 地址),在 CZ 的指导下,BN 指示其员工和客户通过规避合规控制(包括通过 VPNs、设立壳公司等手段),故意逃避美国法律,通过不透明的方式开展业务,无视 CEA 和 CFTC 的规定,同时有计划地进行监管套利以谋取商业利益 。

CFTC 指控 BN 这样在美提供虚拟资产衍生品服务的实体,应向 CFTC 注册为期货佣金商 (Futures Commission Merchants, FCM) 以承担类似于 KYC 等合规义务,并执行旨在防止和侦查恐怖主义融资和洗钱活动的基本合规要求。根据 BN 开展的衍生品交易业务,还应向 CFTC 注册为指定合约市场(Designated Contract Market, DCM)或掉期执行机构(Swap Execution Facility, SEF)。而 BN 从未向 CFTC 进行任何注册。

因此,CFTC 通过民事诉讼的形式指控 CZ 及其关联方违反了有关期货交易、非法场外大宗商品期权、未注册为期货佣金商,或指定合同市场,或掉期执行机构的相关法律法规,并且疏于监管、未实施 KYC 或反洗钱流程,以及制定不合格的合规计划等,向法院寻求对 CZ 及其关联方的民事处罚和永久性的交易和注册禁令。

CFTC 主席 Rostin Behnam 表示:“今天的执法行动表明,没有任何地区,或声称没有管辖权的地区,可以阻止 CFTC 保护美国投资者。我已经明确表示,CFTC 将继续使用其所有权力来发现和制止在动荡和高风险的虚拟资产行业中的不当行为……多年来,BN 明知他们违反了 CFTC 法规,但仍积极开展工作以保持资金流动并避免合规。这应该是对虚拟资产世界中所有人的警告,即 CFTC 不会容忍故意规避美国法律的行为。”

from CFTC v. Zhao et al, BN 前首席合规官 Samuel Lim 给出的法律意见

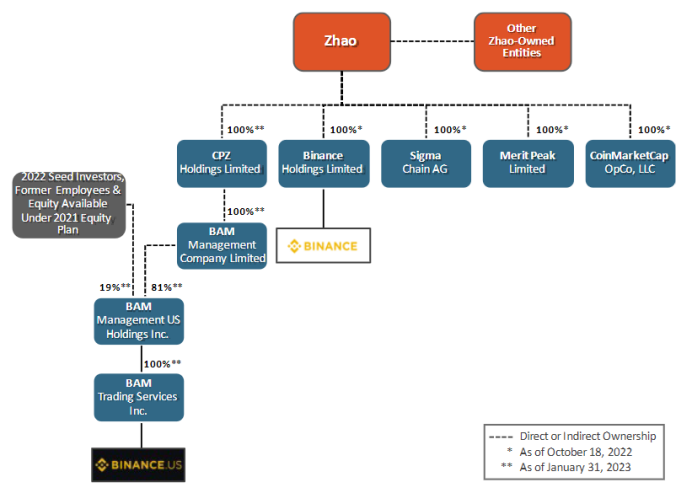

8.3 SEC 对 BN 等多个实体及其创始人 CZ 提出 13 项指控

2023 年 6 月 5 日,SEC 对 BN 等多个实体以及其创始人 CZ 提出了 13 项指控,包括运营未注册的交易平台、经纪自营商和清算机构;进行虚假交易和对 BN US 的无效监管;以及发行和销售未经注册的证券 。

这一执法行动是在 CFTC 商品期货交易委员会 3 月份对 BN 提起类似诉讼之后进行的。在长达 136 页的起诉文件中 [14],SEC 从多个维度对 CZ 以及 BN 等多个实体进行了指控:BN ⾮法招揽美国投资者购买、出售和交易虚拟货币,未限制美国投资者访问 BN.com;BN 未经注册发行和销售证券,包括 BNB、BUSD 以及被称为“Simple Earn”和“BNB Vault”的贷款产品,以及在 BN 上提供的所谓质押投资计划,SEC 还指出,BN 秘密控制了美国客户在 BAM 质押计划中质押的资产;BN 等多个实体多次误导投资者,允许他们随意混合客户资产或转移客户资产,包括转移到 CZ 实际控制的 Merit Peak Limited 实体,这与 FTX 及其创始人 Sam 的类似指控相呼应;BN 等多个实体应该注册为证券交易平台、经纪自营商和清算机构运营而未注册;BN.US 在防止市场操纵方面撒谎,并允许一家未公开的“做市商”交易公司 Sigma Chain 进行清洗交易(Washing Trading),该公司也由 CZ 所有。

SEC 主席 Gary Gensler 抨击 CZ 以及 BN 等多个实体“建立了一个存在大量的欺骗、利益冲突、缺乏披露和有意逃避法律的网络”。“正如所指控的那样,CZ 以及 BN 等多个实体在他们的风险控制和虚假交易量方面误导投资者,同时积极隐瞒平台运营方,操纵其附属做市商进行交易,甚至使用投资者托管的资金,”Gensler 在新闻稿中提到:“他们试图通过虚假控制来逃避美国证券法,以便他们可以将高价值的美国客户留在他们的平台上。公众应谨防将其辛苦赚来的任何资产投资于这些非法平台或在这些非法平台上进行投资。”

而除了针对 BN 的指控外,在诉讼文件中提到,被列为证券的虚拟货币包括但不限于 BNB, BUSD, SOL, ADA, MATIC, FIL, ATOM, SAND, MANA, ALGO, AXS, COTI。SEC 强调列出的Token是“包括但不限于”。值得注意的是 ETH,USDC,USDT,LTC 等交易量较大的Token没有被列入。此前美国 SEC 主席曾表示除了比特币以外的任何虚拟货币可能都含有证券属性。

9. SEC 对美国最大上市合规交易平台 Coinbase 的监管执法

继 SEC 起诉 BN 以及 CZ 后,不到一天的时间,SEC 于 6 月 6 日再次对全美最大虚拟资产合规交易平台 Coinbase 提起诉讼,这起诉讼区别于 SEC 对 BN 以及 CZ 的诉讼,更多反映的是虚拟资产交易平台需要面对的监管挑战和法律合规框架 。

Coinbase 于 2021 年 4 月成为在美国上市的第一家虚拟资产综合金融服务商。Coinbase 以合规化著称,拥有美国纽约州 BitLicense 牌照以及信托牌照,在美国各个州拥有 MTL 牌照,还拥有英国 FCA 与爱尔兰央行的电子货币服务牌照,能够提供法币出入金和币币交易等多项虚拟资产服务。

根据 SEC 的指控 ,Coinbase 将交易平台、经纪人和清算机构的传统金融服务整合在一起,由于交易标的包括了证券型Token(Crypto Asset Securities),那么就需要按照法律要求在 SEC 进行注册登记。由此,Coinbase 违规的事项包括:

(1)未注册经纪人,包括招揽潜在投资者、处理客户资金和资产、收取交易费用;

(2)未注册的交易平台,包括提供一个汇集多个虚拟资产买家和卖家订单匹配和执行市场;

(3)未注册的清算机构,包括将客户的资产存放在 Coinbase 控制的钱包中,并通过借记结算客户的交易。

SEC 还控诉 Coinbase 通过其质押产品(Staking-as-a-Service Program)为客户提供未注册证券的发行和销售。该质押产品通过托管用户资产的方式,为用户提供带有收益回报的相关Token质押产品。这样的产品违反证券法,构成未经注册的证券发行和销售,而 Coinbase 从未就该产品向 SEC 进行登记注册。SEC 在今年 2 月以同样的理由对位于旧金山的虚拟资产交易平台 Kraken 进行了监管执法,最终 Kraken 同意向 SEC 支付 3000 万美元,并停止为美国客户提供其质押生息产品(Staking as a Service),以了结 SEC 对其发售未注册证券的指控。

此外,SEC 还将 Coinbase 平台上的 13 种Token列为证券型Token,这些Token包括 SOL, ADA, MATIC, FIL, SAND, AXS, CHZ, FLOW, ICP, NEAR, VGX, Dash, NEXO,值得注意的是 SEC 指出这是一个未穷尽的清单(a Non-Exhaustive List)。

Web3小律 Comments:

虽然 SEC 的这两个案件存在本质的不同,一个是“有意逃避法律合规”,一个是“积极迎合监管合规”,但是有一点是相同的,即因为交易平台上的某些Token被认定为“证券”,从而交易平台被指控未能在 SEC 注册交易平台,经纪商,清算机构。对于虚拟资产“证券”的认定,一直是美国目前需要解决的最大问题。

然而正是因为这个不确定性,SEC 的监管策略才会有巨大的发挥空间。SEC 会尽可能地避免深度处理对于“证券”的定义(正如 Gary Gensler 在听证会上装聋卖傻的那样),而是以对项目Token的“证券”认定为突破口,由此开启对项目更深层次的调查,例如是否存在洗钱,市场操纵,误导投资者等行为。最佳案例就是眼前的 SEC 对于 BN 以及 CZ 的指控。

所以,对于单一项目Token的“证券”认定与否并不重要(如 SEC v. Ripple),重要的是当项目方受到 SEC 的监管执法后,除了交钱之外,SEC 还会要求项目方实施一个内控程序,当这个内控程序被越来越多的项目方采用,这个内控程序也就自然而然地成了法规。Gary Gensler 在 CFTC 是这样把法规“挤出来”的,与目前在 SEC 的情况基本一致。

10. 美国监管机构积极探索对 DeFi 的监管路径

2023年 4 月 6 日,美国财政部发布了 2023 DeFi 非法金融活动评估报告 [17],这是世界上首份基于 DeFi 的非法金融活动评估报告,亦是对 2022 年 3 月白宫发布的虚拟资产监管框架的回应。无论是美国财政部下属的美国金融犯罪执法局(FinCEN),还是美国海外资产控制办公室(OFAC),都是美国虚拟资产行业的重要监管部门,都具有域外的执法权限。FinCEN 负责防范和惩罚国内外洗钱活动、打击恐怖主义融资和其他金融犯罪,以及负责收集和分析金融交易信息,通过研究金融机构的强制性披露信息,追踪可疑人员和活动,OFAC 则负责管理和执行所有基于美国国家安全和对外政策的经济和贸易制裁。

报告首先概述了DeFi 生态系统的市场结构,DeFi 服务被广泛定义为去中心化交易平台(DEX)、去中心化借代平台、质押池(Yield Protocols)、跨链桥、流动性质押、去中心化算法稳定币等的 DeFi 平台、交易平台、应用、组织以及其他形态,但是不包括通过自托管钱包之间进行的交易的 DeFi 服务。然后,报告指出实际上大部分所谓的 DeFi 还是中心化的,通常由一个组织控制,并提供一定程度的中心化管理和治理,并演示了非法行为者如何滥用 DeFi 服务从事非法活动并从中获利,特别是勒索软件攻击、盗窃、诈骗、毒品贩运和扩散融资。此外,报告还识别出犯罪分子利用 DeFi 服务进行非法金融行为的漏洞,包括不履行反洗钱/反恐怖主义融资(AML/CFT)和制裁的义务,去中介化的风险,以及在海外司法辖区缺乏履行国际 AML/CFT 的标准的监管真空。最后,报告建议美国加强 AML/CFT 的监管,并在可能的情况下加强对虚拟资产活动(包括 DeFi 服务)的执法,以提高虚拟资产服务提供商对 BSA 义务的合规性。

Web3小律 Comments:

美国监管机构 OFAC 自2022 年 8 月,出于 AML/CTF 角度对混币器 DeFi 协议 Tonardo Cash 进行制裁之后,美国监管机构 CFTC 在对 Ooki DAO 的胜诉案件 [18] 中进一步拓展了对于链上 DeFi 项目的监管维度。CFTC 以 Ooki DAO 业务违法违规为由,直接将该链上 DAO 定义为非法人组织,开启了链上 DAO 可以作为被诉主体而承担法律责任的先例,更可怕的是,所有参与治理成员可能承担 DAO 的连带责任。在 DAO 可作为被诉对象之后,链上不再是法外之地,监管执法机构可以以此为突破口,对链上 DAO、DeFi、DEX 项目进行监管。

DeFi的金融稳定性(DeFi 与虚拟资产生态,DeFi 与传统金融)、DeFi 数据的匿名而导致的不透明、DeFi 与虚拟资产行业的市场缺乏诚信、DeFi 网络黑客网络安全等这些问题都对现行监管框架提出了挑战。如何确定 DeFi 项目的责任主体、如何解决 DeFi 项目的中心化、如何解决 DeFi 项目的监管套利等这些问题都是监管迫切需要回应的。

11. SEC 对于虚拟资产托管的规范引导华尔街资本入场

2023 年 2 月 15 日,SEC 发布一份关于投资顾问合格托管人的拟定提案,进一步提高了针对虚拟资产的托管要求,并将要求扩大到了基金等投资顾问,要求它们必须使用合格托管人(Qualified Custodians)持有相关虚拟资产 。

SEC 主席 Gary Gensler 特别强调,当前沿用的法规(2009 年的法规)能够涵盖了大量的虚拟资产并使其受到监管。虽然一些虚拟资产交易和借代平台声称能够托管投资者的虚拟资产,但这并不意味着它们是合格的托管人,部分平台并没有做到适当隔离投资者的虚拟资产,反而混同了投资者的资产,导致在出现“银行挤兑”等类似情况时,投资者的资产变成了失败公司的资产,严重侵犯了投资者的利益。通过这一扩大的投资顾问合格托管人法规,投资人与投资顾问都将获得应有的保护。

Gary Gensler 在 2022 年 8 月的工作视频“What Are Crypto Trading Platforms?”中,就谈到 SEC 对虚拟资产市场的监管思路:

(1)以良好运行了 90 年的美国《证券法》为基础,保护投资者的利益;

(2)需要将虚拟资产交易平台拆分(如将经纪业务、清结算业务、托管业务拆分),避免出现利益冲突,监守自盗的情形。

Web3小律 Comments:

SEC 的托管规范将会鼓励投资者将其虚拟资产托管给持有托管牌照的机构或主流银行。同时,这将使银行金融监管机构有能力审查虚拟资产活动。实践中我们看到有托管业务的主体都至少在州层面取得了相关的信托牌照(Trust Charter),并接受州金融监管机构的监管。而 Anchorage Digital Bank 则更进一步从联邦层面获得了主管美国银行机构的美国货币监理署(Office of the Comptroller of the Currency)的批准,成为一家真正意义上的联邦特许虚拟资产银行。

传统金融进入虚拟资产市场最大的担忧之一在于资产托管的安全性问题,传统金融出于资金安全性考虑不可能将资产交给类似于 FTX 这类黑洞型的中心化交易平台。如 Anchorage Digital Bank 这类受监管的专业虚拟资产托管机构能够解决资产安全问题,也能为资产的审计、保险等提供解决方案,是传统金融机构的选择安全选择方案之一。

我们看到一家由 Citadel Securities、Fidelity Investments 和 Charles Schwab 等华尔街势力支持的新锐虚拟资产交易平台 EDX Markets 宣布将在近期上线。它还获得了 Sequoia Capital、Paradigm 和 Virtu Financial 的融资,专为机构投资者服务,将提供 BTC、ETH、LTC 和 BCH 四种虚拟货币的现货交易,这四类资产均不被 SEC 列入证券类资产。

EDX Markets CEO Jamil Nazarali 表示,它将与第三方托管机构合作,它还计划,今年晚些时候推出清算机构 EDX Clearing,进行 EDX Markets 平台的交易结算。至此,EDX Markets 的未来发展路径似乎变得清晰:提供一个透明度较高的市场,满足监管合规要求只做非托管的交易撮合,服务于机构投资者。

此前,SEC 主席 Gary Gensler 就指出,虚拟资产交易平台混合了多种功能,在传统金融领域,纽交所不会像对冲基金那样做市。言外之意,他认为现在的交易平台太大了,集合交易、做市、托管于一身。这一点在 FTX、Celsius 和 DCG/Genesis 这类事件中体现得淋漓尽致,所以就有了后续 SEC 的虚拟资产托管新规(提案),可以参考大萧条背景下的 1933 Glass Steagall Act(将银行的投资银行业务和商业银行业务严格地划分开,以规避投行业务带来的风险),以及次贷危机背景下的 2010 Dodd Frank Act(拆分大金融机构的投机性自营交易,加强对金融衍生品的监管,以防范系统性金融风险)。这些都是血淋淋的教训。