作者:@francescoweb3 / 来源

翻译:白话区块链

再质押(Restaking)为参与者提供了一种额外的收益机会。对于已经参与以太坊质押的人来说,再质押可以带来更吸引人的收益。再质押俨然成为2024年的主要叙事之一。

然而,虽然许多人谈论重新质押的工作原理及其好处,但并非一切都是美好的。

本文旨以安全角度分析再质押及其风险,并回答一个问题:它真的值得吗?

让我们从对这个主题的快速介绍开始:

1、什么是再质押?

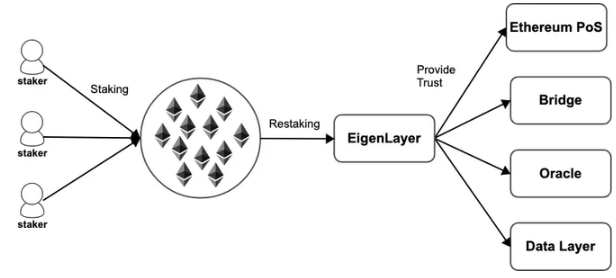

以太坊的权益证明(PoS)充当去中心化的信任机制,参与者将他们的权益用于保护以太坊网络。

重新质押是这样一个观念,即用于保护以太坊 PoS 的同一份权益现在可以用于保护许多其他网络。

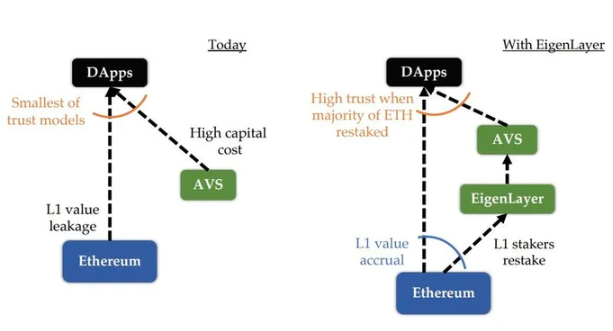

EigenLayer正在“模块化”以太坊的去中心化信任,以便AVS服务可以利用它而无需启动其验证器集,从而有效降低了进入这个市场的门槛。

通常,这些模块需要经过主动验证的服务,这些服务具有自己的分布式验证语义以进行验证。通常,这些经过主动验证的服务(“AVS”)要么由其自己的本地Token保护,要么具有许可性质。

2、为什么有人要再质押?

简而言之,这是因为经济激励和收益。如果以太坊的质押年收益率约为5%,再质押可能提供一种诱人的额外收益。

然而,这带来了额外的风险供质押者考虑。

除了利用其质押的ETH所固有的风险之外,当用户选择重新质押其Token时,实质上是将 EigenLayer 合同的权限委托给它们,以在它们所保护的任何 AVS 上发生错误、双重签名等情况时裁减其权益。

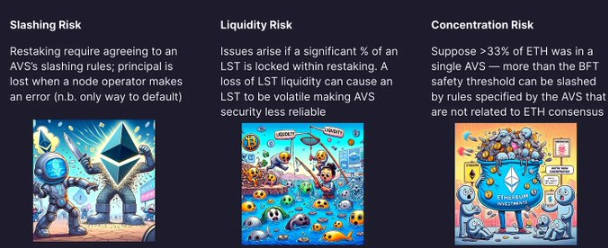

因此,重新质押增加了一层风险,因为重新质押者可能在ETH、重新质押层或两者上都会受到裁减。

3、额外的收益是否值得再质押?

R(isk)-Staking - 重新质押增加了一些显著的风险

• ETH必须被质押(或LSTs - 因此不是流动的)

• EigenLayer智能合约风险

• 协议特定的裁减条件

• 流动性风险

• 集中风险

用 @ChainLinkGod 的话说,“是一个由存放在重新质押协议中的流动性权益证明ETH支持的重新质押Token。这已经变得相当复杂,我们能在这里再增加一层流动性和风险吗?我认为我们还不能够这样做。”

事实上,通过重新质押,用户正在利用一个已经面临风险的Token(由于质押),并在其之上添加额外的风险,最终形成了如下的分层风险:

翻译:

请注意,这涉及到四个或更多层次的风险:

1)质押ETH的风险

2)流动性权益证明ETH的风险

3)重新质押ETH的风险

4)流动性重新质押ETH的风险

您不仅会在每个层次面临裁减和智能合约漏洞的风险,还会遇到在组合协议时才显现的风险。

此外,对这些基础设施进行额外的开发将增加更多的复杂性和额外的风险。

除了重新质押者的个体风险之外,以太坊开发者社区还提出了与重新质押相关的问题,特别是在著名的Vitalik文章中,该文章提到了不要过度加载以太坊共识。

重新质押的问题在于它为保护主网的已质押ETH打开了新的风险途径,将其用于保护其他链(由重新质押者选择)。

因此,如果它们违反其他协议规则(可能存在错误或弱安全性),它们的存款将被削减。

在这方面,争论在开发者和EigenLayer之间仍然非常现实,他们试图找到一种协调努力的方式,确保以太坊不会因这些技术进步而削弱。

重新定位最重要的“层”,即保护以太坊,确实不是一项容易的任务。此外,关于此事的一个关键方面是允许重新质押者进行风险管理的水平。

许多重新质押项目将AVS的白名单流程交由他们的DAO掌控。

然而,作为重新质押者,我希望能够个人审查和决定重新质押到哪个AVS,以避免被恶意网络裁减,并降低新攻击向量的可能性!

总的来说,再质押是一种值得研究的有趣新原语。

然而,Vitalik和其他人的担忧也不可忽视。在讨论重新质押时,重要的是要记住它如何影响以太坊主网的安全模型。实际上,将重新质押看作是在保护以太坊最重要的机制之一之上引入额外风险的方式是公正的。

最终,是否值得重新质押是个人选择。

4、机构参与再质押

或许令人惊讶的是,许多机构已经表达了对重新质押的兴趣,作为已质押ETH之上的额外奖励。

考虑到之前强调的风险,重新质押的主要兴趣来源是来自零售用户还是机构,将是一个有趣的问题。

对于已经参与的人来说,额外的原生ETH质押收益是令人吸引的,但对于那些寻求冒险的人来说,并不是生活改变的收益,尤其考虑到其中的风险。

这为以太坊作为金融工具开辟了新的用例。

有一个特别有趣的比较,将重新质押应用比作“公司债券”。

新的网络希望获得L1安全性,类似于公司或国家利用其金融系统创建债券并保护其资产的方式。

在加密货币领域,以太坊是最广泛和最流动的网络,可能是唯一一个能够维持这种市场的网络,并且从与传统金融体系中的国家相似的角度来看,以太坊也是最安全的。

尽管如此,目前对重新质押的大多数兴趣似乎是由对 @eigenlayer 空投的猜测驱动的,这可能是加密货币历史上最大的空投。

5、空投后动态将如何变化?

也许一个实际的风险/回报分析可能会推动一些人去尝试其他可能更有成果的途径。

我甚至可以说,存放在再质押中的资本中有很高的比例是雇佣资本,可能会在空投后离开。

分离投机成分将是评估用户对这种新原语真正兴趣的基础。

就我个人而言,再质押的叙事可能有点夸大,有一些非常明显的风险需要仔细评估。

我们可以采取什么措施来减轻这些风险?

一些减轻再质押风险的解决方案包括优化再质押的参数(TVL上限、裁减金额、费用分配、最低TVL等),以及确保在AVS之间进行资金的分散。

再质押协议可以考虑采取的一个直接步骤是允许用户在为重新质押存款时选择不同的风险配置。

理想情况下,每个用户都应该能够评估和选择重新质押到哪个AVS,而无需将该过程委托给DAO。

这需要AVS和EigenLayer共同努力,以确保有一项路线图正在进行中,以最小化这些风险。

EigenLayer团队已经与以太坊基金会合作,进一步对齐,并确保再质押不会给以太坊、流动性权益证明Token或利用它的AVS增加系统风险。

来源:https://twitter.com/francescoweb3/status/1747919248825999818