作者:CryptoRank / 来源:https://medium.com/@cryptorank/crypto-market-recap-q2-2023-1

2023 年Q2 是对加密货币实力的彻底考验。由于比特币的利好消息、对两大交易平台的 FUD、memecoin 的反弹以及其他事件,市场经历了动荡。这种不确定性让人们想知道接下来会发生什么。通过Q2季度来回顾一下最新的加密市场情报。

一、市场业绩

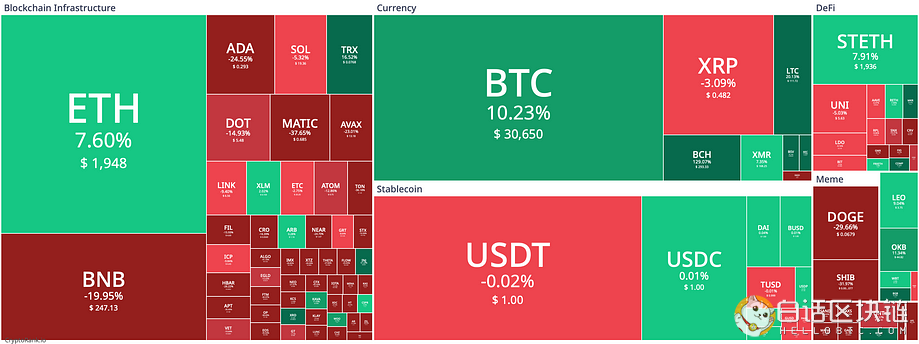

第二季度加密货币市场就像坐过山车一样,4月份下跌,5月份上涨,6月份相对平静。大多数大型项目在 2023 年第二季度表现不佳,主要是由于 SEC 和交易平台诉讼,这影响了许多排名前 100 的Token和Token。

2023年7月2日,数据来源:https://cryptorank.io/heatmaps

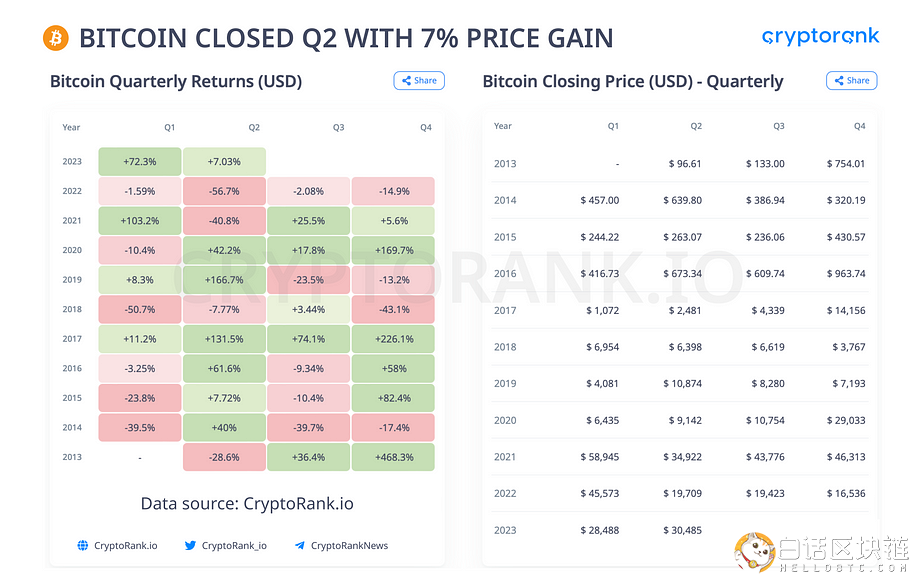

比特币与其他数字货币(BCH,LTC等)一起,在本季度表现出最强劲的表现之一。主要驱动因素是有关ETF和其他机构上市的新闻。

数据来源: https: //cryptorrank.io/price/bitcoin

比特币的回报率明显高于传统金融工具,2023 年上半年的表现优于纳斯达克指数和标准普尔 500 指数、黄金和白银。

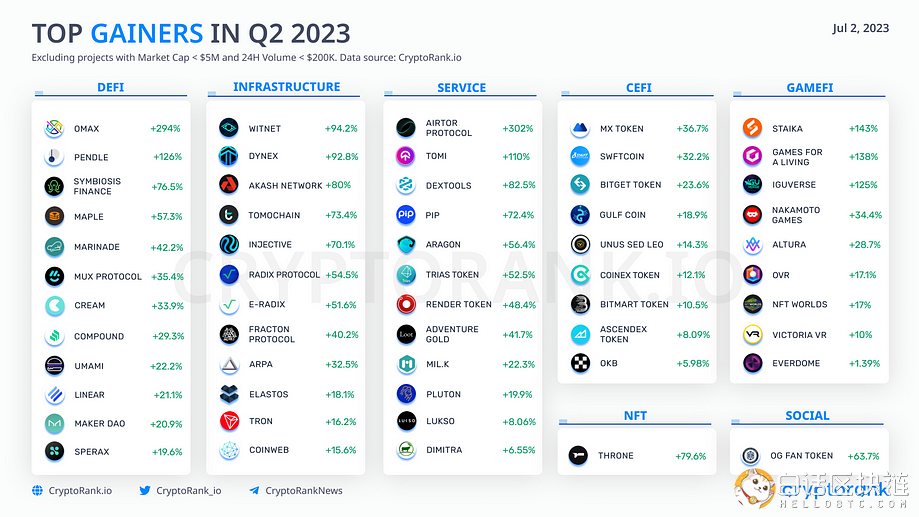

本季度的上涨者名单看起来并不多。原因是大概是几个月来没有持续存在的重大趋势(例如第一季度的人工智能趋势),再加上主要区块链公司的面临的法律问题(SEC 对Polygon、Solana和BN的关注)。

数据来源: https: //cryptorrank.io/performance

二、加密货币新趋势——比特币现货ETF

也许加密货币市场最响亮、最重要的事件是全球最大的资产管理公司贝莱德(Blackrock)提交的比特币 ETF 申请。

这一消息的主要受益者当然是比特币,它出现了显着增长,并刷新了 2023 年的历史新高。贝莱德引发了一系列仍在持续的事件,许多资产管理公司续签或提交了比特币现货ETF申请。

其中,值得一提的是灰度比特币信托基金,与资产管理规模相比,其被低估的情况已显着减少,并且Token(GBTC)价格强劲上涨。

推高 GBTC 价值的一个重要因素是有传言称一家更大的公司Fidelity Investments可能会收购 Grayscale 资产。

值得注意的是,GBTC 拥有约 62.6 万枚 BTC,约占总供应量的 3%。可以推测贝莱德 (Blackrock )或富达 (Fidelity)等较大型基金的比特币现货 ETF 管理的资产规模会更大。除了比特币的普及和可用性的增加之外,这还可能促进这些基金大量购买比特币。

然而,SEC 仍然反对这一想法,并拒绝了所有过去的申请(仅批准期货 ETF)。据最新消息,他们已经退回了新的修改申请,其中一些已经重新提交。无论如何,我们要到第三季度中期,并且不晚于 2024 年 3 月中旬(减半前一个月),我们才会看到贝莱德比特币ETF相关申请的结果合。

三、监管机构开始认真对待加密货币

近年来,加密货币监管已成为热门话题,既有积极的进展,也有消极的进展。

美国监管机构最近对加密货币表现出消极态度。6 月初,SEC 震惊业界,对币安、CZ提起诉讼,并于次日对Coinbase提起诉讼。虽然交易平台和监管机构之间的诉讼并不少见,但 SEC 针对行业巨头的打击却是史无前例的。这些诉讼尤为重大,因为 SEC 已将多种加密货币认定为证券,这对市场造成了重大打击。

数据来源:https ://cryptorrank.io/watchlist/747c0b6bd3ef

另一方面,多个欧洲监管机构对也交易平台采取行动时,币安面临进一步的问题,导致币安逐渐退出欧洲市场。

然而,上帝关闭了一扇门,还会打开一扇窗。许多亚洲国家对加密货币越来越友好,这也是大多数交易平台将注意力转向的地方。

许多正在开发中央银行数字货币(CBDC)的国家正接近测试的最后阶段。不久之后我们就会看到央行推出的第一种真正的加密货币。这可能是一些地区加强监管的原因之一,因为政府试图消除竞争对手。

四、Memecoin 和比特币 NFT 引发了链上活动

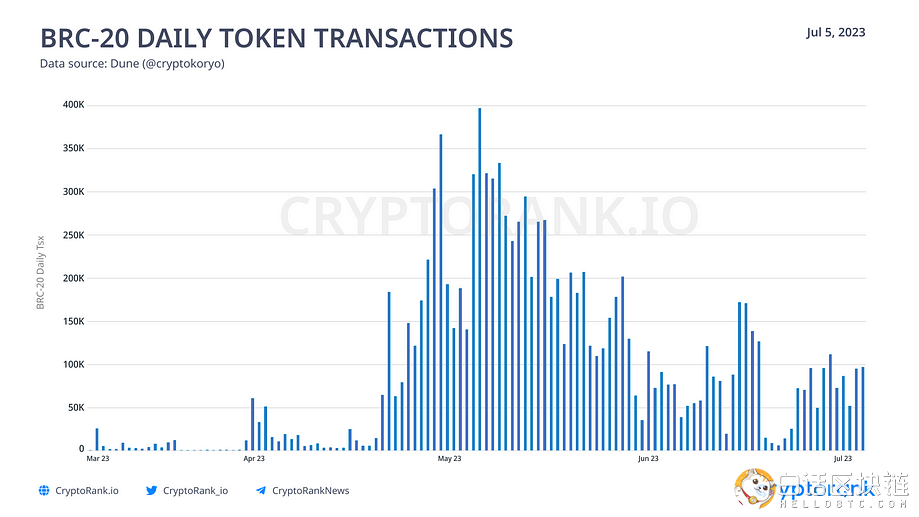

第二季度的两个趋势来得快去得也快,但确实产生了影响,那就是 Meme 币(模因币)和比特币 NFT。

模因币的狂热迅速席卷了加密货币市场。它从四月份开始,但五月份出现了很多新的模因币。这些模因币对以太坊网络产生了很大影响,导致 Gas 支出前 10 名的币种发生了奇怪的变化。排名前 10 位的 Gas 消耗者不是ETH、WETH和USDT ,而是许多 memecoin。

然而,五月不仅仅是以太坊模因币热潮。比特币序数(Ordinals)变得非常流行,因为它们允许数字资产以去中心化的方式存储在比特币区块链上。这导致人们在比特币网络上创建了许多新的模因币。其中一种模因币Pepe,其市值最高达到 10 亿美元,进入前加密货币排名前 100 名。

ordinals 于 1 月份首次推出,截至 5 月底,比特币区块链上的序数铭文数量已超过 1000 万个。5 月份,Ordinal 铭文支付的总费用增加了 700%,达到超过 1,664 个比特币。

五、上海之后以太坊流动性质押继续增长

今年 4 月,以太坊进行了一次名为 上海升级 (EIP-4895) 的重大更新。这次更新允许以太坊堆栈者提取他们的奖励和质押Token,由此引发了相当意想不到的结果。

与许多人的预期相反,即使在提款之后,以太坊的质押比例仍在继续上升。看来人们现在更愿意抵押他们的 ETH,因为这种质押模式可以随去随用,还能赚取利息,何乐而不为。

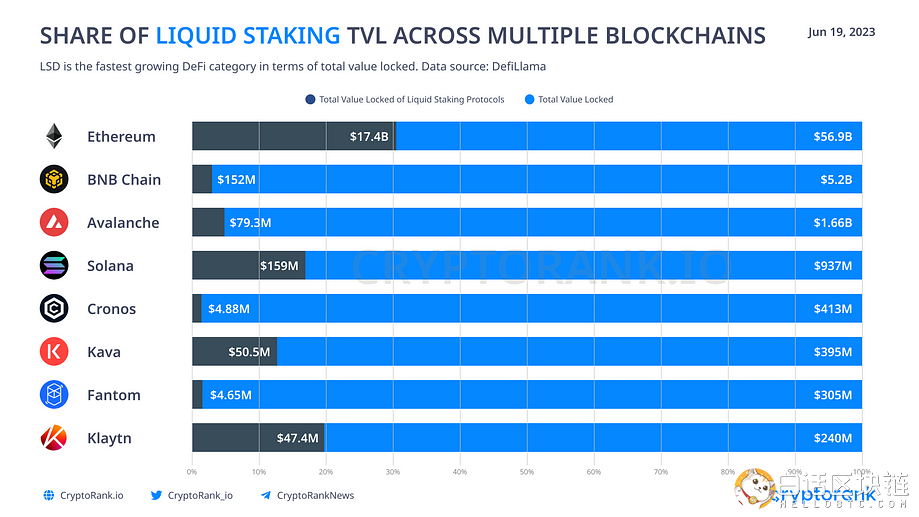

流动质押协议表现出了良好的性能,第二季度的前几周价格和锁定总价值(TVL)均有所攀升。LSD协议组目前在 TVL 方面在加密市场占据首位。

链上的情况也很有趣。从去年九月份的合并之后,以太坊不再是一种持续通货膨胀的货币。现在,它的供应取决于网络上的活动。由于 memecoin 的狂热,2021 年 5 月网络活动强劲增长,因此成为历史上以太坊供应量下降幅度最大的季度。

最近网络活动的激增测试了ETH在高活动期间的通货紧缩性质。这进一步证明了过渡到PoS的长期优势。

六、交易活动放缓

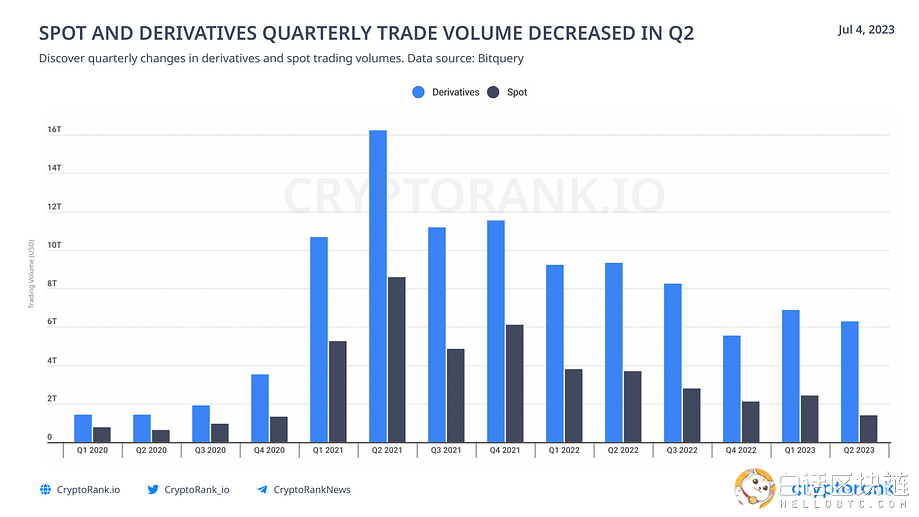

俗话说“五月卖,走人”。这是指夏季月份的交易量历来较低。虽然 6 月确实发生了一些值得注意的事件(当月交易量确实有所增加),但第二季度总体交易量有所下降。

加密货币交易平台第二季度的交易量出现下降,达到两年多来的最低值。

数据来源: https: //cryptorrank.io/exchanges

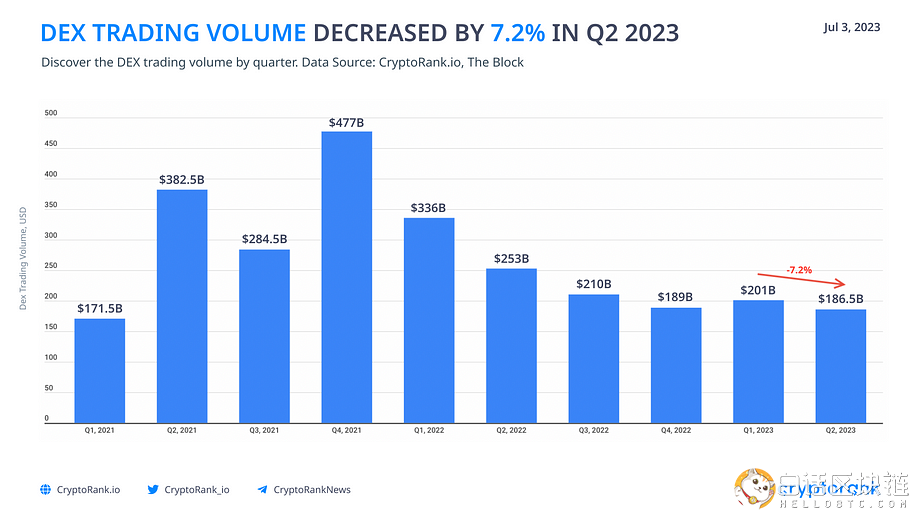

去中心化交易平台(DEX)的表现稍好一些,只是略有下降。随着币安和Coinbase遇到问题,用户逐渐转向 DEX。FTX 崩盘后观察到了这一趋势,用户现在准备采取更果断的行动。

数据来源: https: //cryptorrank.io/exchanges/dex

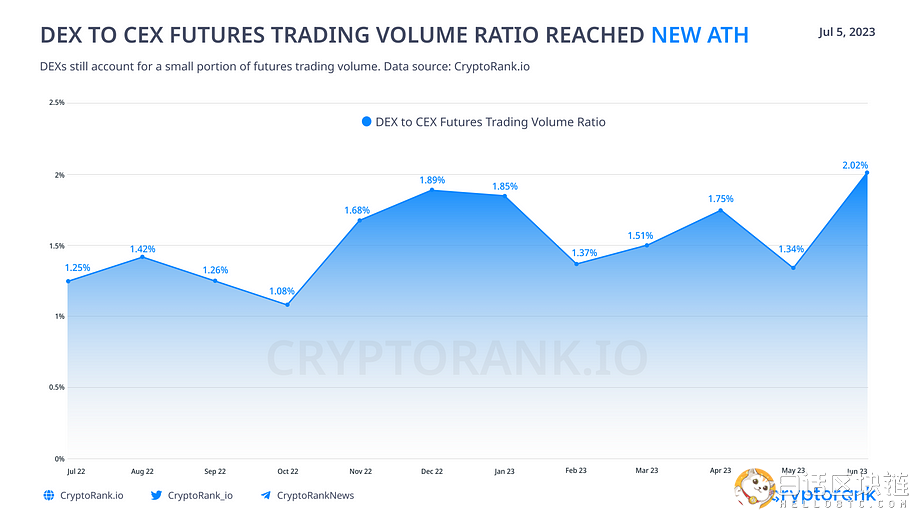

与此同时,这种转变不仅体现在现货交易中,也体现在衍生品市场上。DEX 仍然是衍生品市场的一小部分,但其增长已经显而易见。例如,他们的市场份额在六月份创下新高。DEX 的现货市场份额一个月前也达到了 ATH(历史最高),但此后该比例略有下降。

数据来源: https: //cryptorrank.io/exchanges/derivatives

七、公共和私人筹款下降

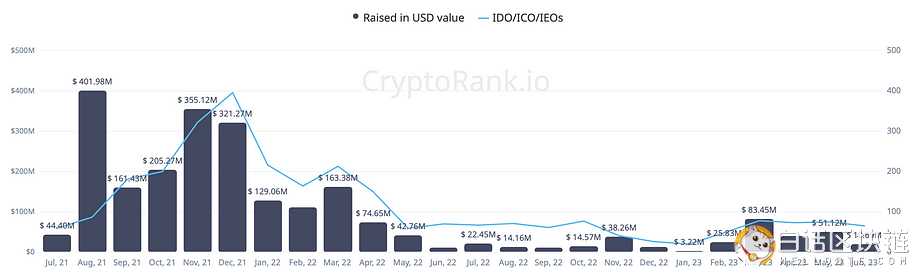

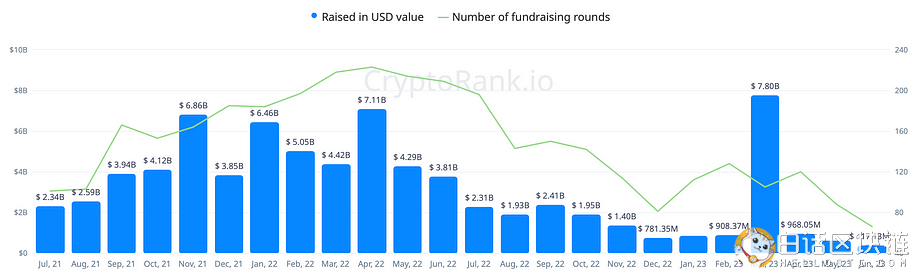

2023 年上半年,Token销售市场出现复苏。与去年下半年相比,市场一路上涨、光芒四射。但距离2021年的数字还有很大差距。

数据来源: https: //cryptorrank.io/1C0-analytics

值得注意的是,大部分成功的Token销售发生在今年第一季度。第二季度的表现稍差,很多项目的ROI相对ATH都有明显下降。

数据来源: https: //cryptorrank.io/1C0-analytics

Sui成为本季度甚至全年最重要的Token销售。它通过公开融资筹集了近 5000 万美元。然而并没有空投,这让很多人感到失望。我们还得拭目以待,看看其他大型项目是否会效仿隋的做法。

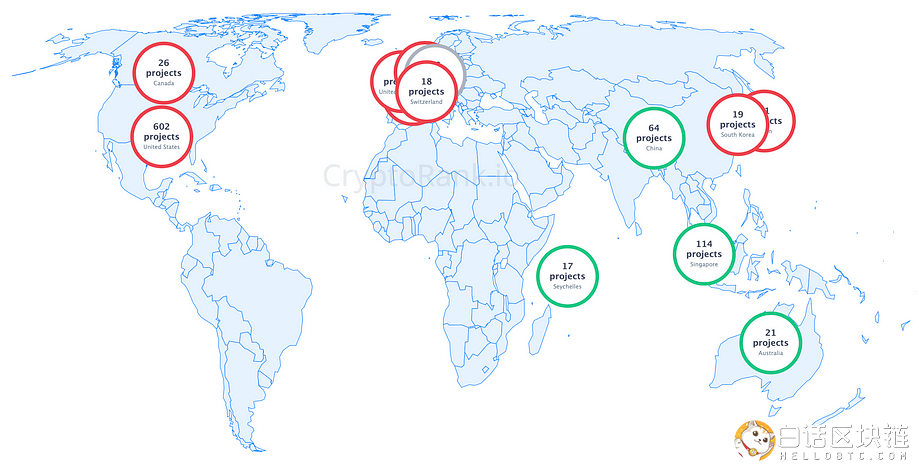

另一方面,筹得融资的情况则截然不同。融资额连续一个月持续下降(请注意,3 月份,Stripe 资金贡献了 $6.5B),到第二季度末,已达到 2020 年第四季度以来的最低水平。

面对监管挑战,许多基金正在考虑将业务转移到更有利的司法管辖区。值得注意的是,与其他国家相比,亚洲市场的加密初创公司融资(通过私人融资轮)显示出过去 3 个月的最高增长。

数据来源: https: //cryptorrank.io/funding-analytics

八、新的第 2 层网络主导 TVL 增长

由于第二季度价格下跌,大多数区块链的总锁定价值(TVL)都出现了下降。其中只有少数表现出显着的上涨空间。

由于币安遭遇 SEC 诉讼以及欧洲监管机构的拒绝,BNB Chain也遇到了一些问题。受此消息影响,BNB Chain 的 TVL 大幅下降。

另一方面,新的第 2 层区块链表现良好。Polygon zkEVM 的TVL 本季度增长高达 3,617%,涨幅最为强劲。可能很快就能跻身前十的zkSync Era已经呈现出 +467% 的大幅增长。StarkNet距离顶部还很远,但增长很快,增长了 252%。

流动性质押是本季度的增长趋势最大的。随着信标链智能合约上的 ETH 积累不断增加,LSD 协议越来越受欢迎并占据主导地位。就 LSD 在总 TVL 中的份额而言,以太坊、Solana和Klaytn是明显的领导者,而其他平台的相关协议也越来越受欢迎。

流动性质押衍生品为委托人和验证人提供了许多好处,从而提高了稳定性和网络性能。目前,ETH 质押在风险和市场活动方面表现出了可观的回报。然而,未来,随着真正牛市的开始,去中心化交易平台可能会再次占据领先地位。

九、总结

2023年第二季度对加密市场来说是一次真正的考验。这期间发生了几件重要事件,这些事件将持续影响全年甚至更长时间的市场。

如果 SEC 做出积极决定,比特币 ETF 热潮将产生强大影响。它将影响新投资者涌入加密货币以及机构大量购买比特币。

我们还应该期待监管的进一步发展,主要目前主要看的是美国。越来越多的 TradFi 影响力人物支持加密货币融入全球金融。然而,关键决策仍由监管机构做出。

尽管第二季度的活动有所减少,但市场仍然乐观并符合预期。距离比特币减半还有大约一年的时间,这可能会极大地推动下一次牛市。下次牛市的进程将取决于加密货币行业在剩余时间内的准备程度。